Рынок кредитных и платежных карточек и направления его равития

МРЖНРЖСТЕРСТВО ОСВРЖТИ РЖ НАУКИ УКРАРЗНИ

ВИЩИЙ НАВЧАЛЬНИЙ ЗАКЛАД

НАЦРЖОНАЛЬНА АКАДЕМРЖЯ УПРАВЛРЖННЯ

КАФЕДРА ФРЖНАНСРЖВ ТА БАНКРЖВСЬКОРЗ СПРАВИ

ДИПЛОМНА РОБОТА

на тему:

РИНОК КРЕДИТНИХ РЖ ПЛАТРЖЖНИХ КАРТОК

РЖ НАПРЯМКИ ЙОГО РОЗВИТКУ

| Магiстранта заочного вiддiлення Самойленко Павла Олександровича ___________________________ Керiвник Старший викладач Нам Вiкторiя Геннадiiвна __________________________ Завiдувач випускаючоi кафедри доктор економiчних наук, професор Базилюк Антонiна Василiвна __________________________ |

Киiв

2005

ЗМРЖСТ

ВСТУП. 3

1. Банкiвськi пластиковi картки в системi безготiвкових розрахункiв. 6

1.1. РЖсторичнi передумови виникнення кредитних карток. 6

1.2. Основнi елементи картковоi платiжноi системи. 7

1.3. Правовi основи здiйснення операцiй з платiжними картками в Украiнi 7

1.4. Механiзм розрахункiв на основi кредитних та дебетових карток. 7

Висновки та узагальнення до роздiлу 1. 7

2. Механiзм функцiонування банкiв в платiжнiй системi на основi пластикових карток. 7

2.1.Умови вступу банкiв в мiжнароднi картковi платiжнi системи. 7

2.2. Становище сучасного ринку платiжних карток в Украiнi 7

2.3. Дiяльностi банкiв-членiв системи карткових розрахункiв, повтАЩязаноi з емiсiiю, еквайiрингом i видачею готiвки. 7

Висновки та узагальнення до роздiлу 2. 7

3. Проблеми i перспективи розвитку iндустрii банкiвських пластикових карток в Украiнi. 7

3.1. Оцiнка економiчноi ефективностi системи пластикових карт банку. 7

3.2. Картковi проекти в Украiнi на прикладе ВАТ КБ тАЬНадратАЭ. 7

3.3. Проблеми та перспективи розвитку ринку. 7

Висновки та узагальнення до роздiлу 3. 7

ВИСНОВКИ. 7

СПИСОК ВИКОРИСТАНОРЗ ЛРЖТЕРАТУРИ. 7

ДОДАТКИ

ВСТУП.Ринок банкiвських послуг останнiм часом розвиваiться пiд значним впливом передових технологiй. Одним iз напрямкiв банкiвськоi дiяльностi, де постiйне iх оновлення маi вирiшальне значення, i картковi платiжнi технологii.

В останнi часи банками придiляiться велика увага до операцiй з використанням пластикових карток. Одною з причин такоi уваги i змiни, якi зараз вiдбуваються на ринку банкiвських послуг. Стартовий перiод розвитку банкiвських структур в нашiй краiнi близький до завершення. Цей перiод характеризувався чiтким перевищенням попиту на банкiвськi послуги над iх пропозицiiю, що i стимулювало стрiмкий зрiст кiлькостi банкiв, а також сприяло спецiалiзацii банкiвських установ. Наприклад, надавалась перевага роботi з органiзацiями, а в розвиток обслуговування фiзичних осiб в бiльшостi випадкiв або залишався на другому планi, або зовсiм iгнорувався. Дiйсно, залучення коштiв населення потребуi на початковому етапi iстотних фiнансових вкладень i органiзацiйних зусиль, якi обумовленi необхiднiстю створення розвиненоi мережi пунктiв обслуговування, проведенням рекламноi компанii, PR- заходiв т.i.

Однак поступова насиченiсть регiональних ринкiв банкiвських послуг призвела до жорсткоi мiжбанкiвськоi конкуренцii i боротьби за новi сегменти ринку, якi ранiше були непривабливими. До iх числа належить i банкiвське обслуговування фiзичних осiб. В цiй ситуацii пластиковi картки виявили своi безспiрнi технологiчнi переваги стосовно традицiйних платiжних iнструментiв, що i поставило iх в центр уваги банкiв, якi почали реалiзовувати проекти по залученню коштiв населення.

Дана дипломна робота i актуальною i присвячена саме проблемам роботи банкiв з пластиковими картками, розгляду можливих моделей функцiонування банкiв в платiжнiй системi, i iншим проблемним питанням, з якими найчастiше приходиться зустрiчатись при виконаннi операцiй по обслуговуванню карток та впровадження зарплатних проектiв.

Сутнiстю проблем i необхiднiсть:

В· впровадження в Украiнi iдину внутрiшню карткову систему;

В· захисту вiд шахрайства по карткам;

В· розвитку законодавчоi бази;

В· переходу до використання бiльш прогресивних технологiй;

В· розширення ринку використання банкiвських карток.

Практичне застосування виконаного дослiдження можливо у всiх банках Украiни якi працюють, або збираються працювати на картковому ринку. Також ця робота може застосовуватися у навчальних закладах для пiдготовки спецiалiстiв банкiвськоi сфери.

Мета роботи тАУ визначення проблем карткового ринку Украiни та шляхи iх вирiшення.

Задача роботи тАУ на основi аналiзу сучасного карткового ринку в Украiнi знайти i запропонувати шляхи вирiшення проблем та напрямки його подальшого розвитку.

ОбтАЩiкт дослiдження тАУ ринок банкiвських послуг, зокрема картковий ринок Украiни, законодавче поле Украiни.

Предмет дослiдження тАУ кредитнi та дебетнi картки, емiсiя та використання карток, платiжнi системи та захист вiд шахрайства.

При написаннi роботи були використанi матерiали перiодичних видань, книжки зарубiжних i вiтчизняних авторiв ( Голубович А.Д., Мiримска О.М., М.РЖ. Савлу, А.М.Мороз, М.Ф.Пудовкiна., Э.Рид, Р.Котлер), веб-сайтiв та законодавства Украiни. Велику частку матерiалiв, при написаннi роботи, було використано з наробiток ВАТ КБ тАЬНАДРАтАЭ, а також веб-сайтiв http://" onclick="return false">

Майбутнiм банкiвським працiвникам прийдеться займатись саме новими досягненнями в банкiвськiй сферi, тому ця робота може стати зручним посiбником для вивчення моделей функцiонування платiжних систем на основi пластикових карток, якi для нашого ринку банкiвських послуг i одним з найбiльш важливiших сегментiв.

Дипломна робота мiстить 120 сторiнок, 3 таблицi, 16 малюнкiв, 6 схем.

1. Банкiвськi пластиковi картки в системi безготiвкових розрахункiв.Батькiвщиною пластикових карток i США. Однак першi картки були не пластиковi, а паперовими. В 1914 роцi крупнi американськi магазини почали видавати своiм постiйним, заслуговуючим на довiру клiiнтам кредитнi картки. В 1928 роцi випустили металевi картки з видавленим iменем i адресою клiiнта. Це дозволило продавцям швидко за допомогою копiювального паперу фiксувати вiдомостi про клiiнта визнавши, що сукупна мережа обслуговування пiдвищить клiiнтуру кожного торгiвельного пiдприiмства. В 1936 роцi близько тисячi магазинiв i iнших торгiвельних пунктiв досягнули угоду кредитувати спiльних клiiнтiв. Подальше просування кредитноi картки вiдбулось в галузi тАЬгромадського харчуваннятАЭ - в 1950 роцi зтАЩявилась ресторанна картка Diners Club, яку почали приймати бiльшiсть ресторанiв Нью-Йорка. Успiх цих карток був настiльки великим, що i решта американських банкiв почала випуск кредитних карток, якi вже обслуговувались в магазинах, ресторанах..

Першу банкiвську кредитну картку випустив в 1951 роцi Franklin National Bank. За ним послiдували i iншi. В другiй половинi 50-х рокiв ряд крупних банкiв: Bank of America, Chase Manhattan i Marine Midland Trust, ввели в обiг власнi кредитнi картки. Bank of America, використовуючи мережу своiх вiддiлень, змiг забезпечити умови найбiльш широкого прийому своiх кредитних карток. Невеликi банки, якi не витримали конкуренцii на ринку пластикових карток, приiднались до його системи. В 1966 роцi Bank of America почав надавати лiцензii на свою систему як в США, так i в iнших краiнах. Однак форми контролю, якi використовувались цiiю системою не влаштовували банки, якi прагнули автономностi i самостiйностi в операцiях з картками. Крiм того, незадоволення викликало ще й те, що iмтАЩя iх основного конкурента стояло на всiх картках системи. Це призвело до того, що в 1970 роцi Bank of America змушений був передати операцii з кредитними картками компанii National Bank Americard, Inc.(NBI), в якiй вiн став одним iз членiв. В 1977 роцi NBI отримала назву VISA USA Inc., а потiм - VISA International. Сьогоднi VISA обтАЩiднуi бiльш 25000 банкiв, а ii картка - найрозповсюдженiша в свiтi. Люди, якi створили цю нову картку i систему ii пiдтримки, спочатку не сумнiвались, що зустрiнуть всебiчне визнання. Але навiть в таких умовах важко собi уявити, що вони передбачили той вплив, який банкiвськi картки зробили всього за декiлька рокiв.

Система Bank Americard виникла у досить вузькому колi власникiв карток i торгiвцiв. Швидкий рiст кiлькостi споживачiв, якi використовували картки, i торгiвцiв, якi визнавали iх засобом оплати, в наступнi роки мiг би перевищити бачення найсмiливiшого фантазера. Бiльше 20 мiльйонiв споживачiв в США користувалися в 1970 роцi картками Bank Americard. До кiнця 1980 року число банкiвських карток перевищило 73 млн., а число вiдкритих рахункiв Visa складало 150 млн. з загальним обтАЩiмом продаж в 171 млрд.дол. в кiнцi 1991 року.

В 1967 роцi в США з декiлькох регiональних асоцiацiй, що випускали власнi картки, виникла компанiя Interbank Card Association, яка отримала пiзнiше назву MasterCard International i яка i зараз одним з лiдерiв свiтового карткового бiзнесу. До 1970 року членами системи Master Charge було бiльш як 5000 фiнансових установ, якi обслуговували приблизно 36 мiльйонiв власних карток. Оскiльки органiзацiя стала транснацiональною, асоцiацiя була в 1979 роцi перейменована в MasterCard.

В 1980 роцi число карток MasterCard, якi були в обiгу в США, зросло до 55 млн., а до кiнця 1990 року тАУ 90 млн. одиниць. В перiод мiж 1980 i 1991 роком загальний обсяг покупок по системi MasterCard зрiс з 10,4 млрд. до майже 99 млрд.дол.

Паралельно з нею в США (а потiм i в усьому свiтi) почала дiяти система, що випустила першу картку з пластику, - American Express.

Як VISA, так i MasterCard с моменту встановлення прийняли рiшення не допускати подвiйного членства для банкiв-учасникiв. Однак, загострення конкуренцii на ринку кредитних карток привело цi органiзацii до визнання необхiдностi спiвпрацi, i в 1984-85 роках представники обох органiзацiй узгодили ряд стандартiв i почали випуск спiльних спискiв заборонених до приймання карток.

В 1992 роцi iвропейськi картковi компанii EuroCard, Eurocheck Holding i Eurocheck International утворили нову компанiю Europay International, що означало створення новоi обтАЩiднаноi iвропейськоi картковоi платiжноi системи, яка отримала права на управлiння торговими марками EuroCard i Eurocheck. Пiзнiше права на ведення операцiй в РДвропi були наданi новiй системi i з боку MasterCard International. Таким чином, банк, що приiднався до системи Europay, отримуi можливiсть випускати i картки EuroCard, i картки MasterCard.

Вiдносно недавно компанii MasterCard i Europay з метою розширення спектра пропозицiй заснували на паритетних засадах нову систему Maestro, що випускаi однойменну дебетову картку. Компанiя Europay International отримала права на дiяльнiсть у РДвропi вiд Cirrus - дочiрньоi компанii MasterCard, що випускаi картку для використання тiльки в банкоматах.

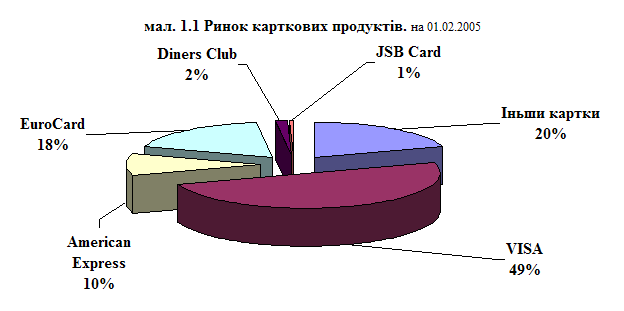

Розподiл ролей на сучасному свiтовому ринку пластикових карток дивись малюнок 1.1 (мал. 1.1).

Головнi причини швидкого росту цих систем слiд аналiзувати з точки зору економiчних передумов споживача, торговця i банку. Для споживача банкiвськi картки зробили процес отримання послуг бiльш доступним, особливо коли для цього були потрiбнi кредитнi засоби. Клiiнти банкiв могли отримати кредит для багатьох покупок без необхiдностi повторних вiзитiв до банку i клопотання про позику. Запозичена сума при цьому могла бути або повнiстю виплачена в кiнцi кожного мiсяця або розбита на декiлька щомiсячних платежiв.

Скорiш за все, кредитування покупця продавцем на стiльки старе, як i самi грошi. Надаючи кредит, продавець отримуi додатковий прибуток за рахунок стимулювання попиту. В сучасному свiтi кредитування покупця отримало надмiрно широке розповсюдження. Таким чином, торгiвцi знаходили банкiвськi картки привабливими, оскiльки угоди по продажу легко було пiдтвердити у банку i оплата була гарантованою. Енергiйна реклама i просування карток банками i нацiональними асоцiацiями пiдвищили можливостi збiльшення продаж для тих торгiвцiв, якi приймали до оплати картки. Асоцiацii позбавляли торгiвцiв вiд ризику i витрат на здiйснення особистих кредитних планiв, якi б пригортали увагу покупцiв.

Банки найшли привабливим спосiб розширення кредиту клiiнтам через кредитнi лiнii в поiднаннi з банкiвськими картками. Географiя iх ринку також розширювалась, оскiльки банки могли випускати картки для споживачiв, якi мешкали не тiльки поблизу банка. Разом з цим, новим клiiнтам були запропонованi новi iншi банкiвськi послуги. Доход вiд власникiв карток поiднувався з доходами вiд дисконту, сплаченого торгiвцями, i новими депозитними ресурсами, якi створювались за рахунки вiд продажу.

На сучасному етапi iде процес створення нацiональноi платiжноi системи Украiни. В бiльшостi випадкiв украiнськi банки i членами мiжнародних платiжних систем, а деякi з них випускають власнi пластиковi картки.

Для бiльш детального розумiння всiх процесiв, повтАЩязаних з пластиковими картками, детально зупинимося на визначеннi основних складових платiжноi системи.

У ходi розвитку карткових систем виникли рiзнi види пластикових карток, що розрiзняються призначенням, функцiональними i технiчними характеристиками.

З точки зору механiзму розрахункiв видiляються:

двостороннi картки | Ø виникли на базi двостороннiх угод мiж учасниками розрахункiв; Ø власники карток можуть використовувати iх для покупки товарiв у замкнутих мережах. |

багатобiчнi картки | Ø очолюють нацiональнi асоцiацii банкiвських карток; Ø надають власниковi картки можливiсть купувати товари в кредит у рiзних торговцiв i органiзацiй сервiсу; Ø одержувати касовi аванси; Ø користуватися банкоматами для зняття готiвки з банкiвського рахунка т.i. |

По функцiональному призначенню видiляють наступнi види карток:

кредитнi картки | Ø оплата рiзних послуг i товарiв за рахунок кредиту, наданого банком або спецiалiзованою сервiсною компанiiю, не маючи нi готiвки, нi грошей на банкiвському рахунку; Ø необхiдно мати договiр з банком, у якому клiiнт зобов'язуiться протягом визначеного термiну повернути банковi борг, що з'явився в результатi платежу. |

дебетовi картки | Ø використовуються для оплати товарiв i послуг, одержання готiвки в банках шляхом прямого списання грошей з рахунка платника; Ø клiiнт розпоряджаiться тiльки сумою з його банкiвського рахунка; Ø обробка картки в режимi on-line. |

картки з овердрафтом | Ø можливiсть робити платежi понад суму, що зараховуiться на рахунок власника картки; Ø це порiвняно невелика сума трактуiться як автоматичне надання кредиту без спецiального кредитного договору. |

По матерiалу з якого картка виготовлена:

| Ø паперовi (картоннi, теслиннi); |

| Ø пластиковi; |

| Ø металевi |

В даний час практично повсюдне поширення одержали пластиковi картки. Однак для iдентифiкацii власника картки часто використовуються паперовi (картоннi, теслиннi) картки, запаянi або запресованi в пластикову плiвку. Це ламiнування картки. Якщо картка використовуiться для розрахункiв, то з метою пiдвищення захищеностi вiд пiдробки застосовують бiльш складну технологiю виготовлення карт iз пластику. У той же час, на вiдмiну вiд металевих карт пластик легко пiддаiться термiчнiй обробцi i тисковi, що досить важливо для персоналiзацii карти перед видачею ii клiiнтовi.

По способу запису iнформацii:

графiчний запис | Ø сама рання i проста форма запису iнформацii; Ø дотепер використовуiться у всiх картах; Ø наноситься прiзвище, iм'я, зразок пiдпису й iнформацiя про емiтент. |

ембосування | Ø дозволяi значно швидше оформляти операцiю оплати карткою, роблячи вiдбиток на нiй слiпа. |

штрих-код | Ø застосовувався до винаходу магнiтноi смуги; Ø низька таiмнiсть; Ø у платiжних системах поширення не одержав. |

магнiтна смуга | Ø один iз самих розповсюджених на сьогоднiшнiй день способiв нанесення iнформацii на картку; Ø дуже популярна в платiжних системах. |

чiп | Ø дуже дорога технологiя; Ø найбiльш надiйне збереження iнформацii. |

лазерний запис | Ø ще бiльш дорогi карти, чим чiповi; Ø технологiя запису на них схожа з записом на лазернi диски; Ø у банкiвських технологiях поширення не одержали. |

по емiтентах:

банкiвськi (унiверсальнi) картки | Ø випускаються банками i фiнансовими компанiями. |

приватнi картки | Ø випускаються комерцiйними компанiями для розрахункiв у торговельнiй i сервiснiй мережi даноi компанii. |

Пластикова картка - це персонiфiкований платiжний iнструмент, що надаi можливiсть користувачевi карткою, здiйснювати безготiвковi розрахунки по оплатi товарiв або послуг, а також отримання готiвки в вiддiленнях банкiв i банкiвських автоматах (банкоматах). Прийняття картки до оплати i видача готiвки по нiй здiйснюiться пiдприiмствами торгiвлi (сервiсу) i банками, якi i членами платiжноi системи, що обслуговуi картки.

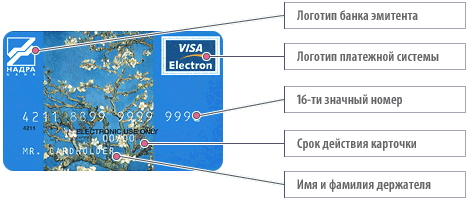

Отже, пластикова картка являi собою пластину стандартних розмiрiв, виготовлену з спецiальноi, стiйкоi до будь-яких пошкоджень пластмаси. Основна функцiя пластиковоi картки - забезпечення iдентифiкацii особи, що ii використовуi як субтАЩiкта платiжноi системи. Для цього на пластикову картку наносяться логотипи банка-емiтента i платiжноi системи, що обслуговуi картку, iмтАЩя власника картки, номер його рахунку, строк дii картки. Крiм цього на картцi може бути присутня фотокартка власника i його пiдпис. Алфавiтно-цифровi данi - iмтАЩя, номер рахунку i iншi - можуть бути ембоссованi , тобто нанесенi рельiфним шрифтом, дивись малюнок 1.1 (мал.1.1). Графiчна iнформацiя даi можливiсть вiзуальноi iдентифiкацii власника картки. Однак, для використання в банкiвськiй платiжнiй системi цього недостатньо. По-перше, така картка може бути легко пiдроблена, по-друге, автоматична обробка такоi картки проблематична. Крiм того, потрiбно i зберiгати на картцi ряд конфiденцiйних даних, що полегшуi процедуру авторизацii. Все це призводить до необхiдностi занесення iдентифiкацiйних даних на банкiвськi пластиковi картки додатково ще в закодованому виглядi. Ця задача може бути вирiшена за допомогою рiзноманiтних фiзичних механiзмiв. В картках зi штрих-кодом в якостi iдентифiкацiйного елементу використовуiться штриховий код, аналогiчний коду, який застосовуiться для маркування товару. Зчитування коду вiдбуваiться в iнфрачервоних промiннях. Картки з магнiтною стрiчкою на сьогоднiшнiй день найбiльш розповсюдженi. Магнiтна стрiчка розташована на зворотнiй сторонi картки i складаiться з трьох дорiжок. Двi першi потрiбнi для зберiгання iдентифiкацiйних даних, а на третю можна записувати iнформацiю.

Мал. 1.2 Зразок банкiвськоi картки

Лицьовий бiк:

Зворотнiй бiк ( крiм iнтернет-карт ) :

Основним аргументом для впровадження Влпластикових грошейВ» була зручнiсть користувача. З появою електронних кошт реiстрацii i збору iнформацii з'явилася можливiсть заносити i зчитувати iнформацiю на картку за допомогою магнiтного кодування сигналу.

Першою органiзацiiю, що застосувала цей спосiб на пластикових картках була Мiжнародна асоцiацiя по авiаперевезеннях (IATA, Interactional Air Transportation Association), що здiйснювала контроль за багажем за допомогою iнформацii, записаноi на магнiтнiй стрiчцi пластиковоi картки. Згодом прийнята IATA система кодування стала стандартноi. На сучасних пластикових картках це - перша дорiжка, що маi довжину 79 символiв (210 бiт/дюйм, 7 бiт на знак) i утримуючу алфавiтно-цифрову iнформацiю.

Згодом подiбний принцип використовували на банкiвських картках для кодування номера картки, що дозволило впроваджувати електроннi платежi. Розробка цiii системи кодування належить Американськоi банкiвськоi асоцiацii (American Bankers' Association).

Ця система також ввiйшла в стандарт. На сучасних пластикових картках з'явилася друга дорiжка, що маi 40 символiв (75 бiт/дюйм, 5 бiт на знак).

Згодом з'явилася третя дорiжка, на якiй найчастiше записуiться PIN-код (Personal Identification Number - персональний iдентифiкацiйний номер), а iнодi стан рахунка клiiнта. Розроблювачем цiii дорiжки була компанiя Thrift Industry. РЖнформацiя на цiй дорiжцi може перезаписуватися i змiнюватися в процесi використання. На дорiжку може бути записано 197 цифрових знакiв (210 бiт/дюйм, 5 бiт т знак).

Наступним етапом у розвитку пластикових карток iсторiя зобов'язана французькому журналiстовi Лорану Морену, що у 1974 роцi запропонував використовувати карти з електронною мiкросхемою. Вiн запатентував цю iдею i заснував компанiю Innovatron для виробництва таких карток. На сьогоднiшнiй день пластиковi картки з ВлiмплантованоюВ» мiкросхемою (Smart-card) - тип пластикових карток що найбiльше динамiчно розвиваiться .

Магнiтнi картки поступаються першiстю смарт-картам по двох причинах:

1. Магнiтнi картки легко пiдробити. За допомогою дешевого пристрою протягом декiлькох хвилин можна скопiювати першу i другу дорiжки з магнiтноi стрiчки кредитноi картки.

Дослiдження, проведенi в 1992 роцi в США, показали, що втрати, зв'язанi з магнiтними картками склали 3,8 млрд. доларiв, у тому числi: 2,6 млрд. - через боржникiв, тобто банкрутiв i людей, що не оплачуi рахунки; 864 млн. - через шахрайство з картками - використання крадених, загублених i пiдроблених карток, i 310 млн. через шахрайство продавцiв.

2. Оскiльки магнiтна стрiчка картки не може мiстити бiльш 100 байт iнформацii, це сильно обмежуi iхнi застосування у свiтi сучасного бiзнесу. Майже всi магнiтнi карти сьогоднi мають вузьку цiльову спрямованiсть, що приводить до необхiдностi для клiiнтiв мати багато карток рiзного типу.

Смарт-карти дозволяють вирiшити всi цi проблеми. Тому, пiсля рiшення наприкiнцi 80-х рокiв ряду технологiчних проблем, смарт-карти стали активно витiсняти магнiтнi картки. РДвропа, де тiльки в 1993 роцi було випущено бiльш 350 млн. смарт-карт i карт iз пам'яттю, займаi ведуче мiсце на цьому шляху. Бiльшiсть експертiв переконано, що через 10 рокiв або ранiш картки з магнiтною смугою стануть надбанням iсторii.

Смарт-карти - шлях у майбутнi. Основний фактор, що стримуi швидкий перехiд до смарт-картам у закордонних краiнах - розвита iнфраструктура магнiтних карт. Це особливо характерно для США.

Внаслiдок iснування величезноi фiнансовоi iнфраструктури, вартiсть замiни системи перевищуi 1 млрд. доларiв. Однак, при усьому при тiм, сама стара система втрачаi щорiчно вiд несумлiнного використання магнiтних карток близько 1 млрд. доларiв.

Украiна не маi подiбноi iнфраструктури, тому тут вiдкриваiться унiкальна можливiсть впровадження в практику найбiльш перспективних систем, нiж системи безготiвкових платежiв, що зживаi себе, на базi кредитних магнiтних карт. Можна, звичайно, продовжувати жити без яких-небудь змiн, але це тiльки приведе до збiльшення вiдставання в областi банкiвських технологiй, а отже, i до збiльшення проблем у майбутньому.

В смарт-картах носiiм iнформацii i мiкросхема. Стосовно вартостi карт памтАЩятi, то вони мають вiдносно високу вартiсть (в 5-7 разiв вище вiдносно магнiтноi карти). Однак в останнi роки цiни на них суттiво знизилися у звтАЩязку з вдосконаленням технологii i ростом обтАЩiмiв виробництва. Також iснують карти з мiкропроцесором, якi по сутi вiдповiдають характеристикам персональних комптАЩютерiв 80-х рокiв. Цi два останнi види карт розглядаються сьогоднi як найбiльш перспективний вид пластикових карт.

Технологii платiжних систем, заснованi на смарт-картах

Як показуi практика ефективнiсть платiжноi системи залежить не тiльки вiд правильно обраних технiчних засобiв. У першу чергу вона залежить вiд ретельно налагодженоi технологii, вiд грамотноi фiнансовоi полiтики емiтента, вiд iнших факторiв, що можуть звести всi переваги того або iншого типу карт до нуля.

Сказане вiдноситься i до найбiльш перспективних платiжних засобiв - смарт-карт.

Смарт-карта - це пластикова картка з убудованоi в неi мiкросхемою. Ступiнь ВлiнтелектуальностiВ» мiкросхеми може бути самоi рiзноi - вiд найпростiшого контролера читання/ запису даних в електронну пам'ять карти, до мiкропроцесора, що маi розвинуту систему команд, убудовану файлову систему i т.п.

Головна вiдмiннiсть смарт-карт вiд iнших видiв пластикових карток (з магнiтною стрiчкою, зi штриховим кодом) - це саме ii ВлiнтелектуальнiстьВ». При платежах по магнiтних картах застосовуiться технологiя on-line. Дозвiл на платiж даi, власне кажучи, комп'ютер банку або процессингового центру при зв'язку з точкою платежу. Головна проблема, що виникаi при цьому, - забезпечення надiйного, захищеного i недорогого зв'язку (яку в наших умовах важко вирiшити).

У випадку смарт-карт застосовуiться iнша технологiя - off-line, при якiй дозвiл на платiж даi сама картка (точнiше, убудована в неi мiкросхема) при ВлспiлкуваннiВ» з торговельним термiналом безпосередньо в торговельнiй точцi.

Накладнi витрати по забезпеченню платежiв надзвичайно малi, проблеми зв'язку не грають особливоi ролi. Замiсть них на перший план виходить проблема безпеки - смарт-карта повинна бути досить ВлiнтелектуальноiВ», щоб самостiйно прийняти рiшення про проведення платежу i при цьому мати достатнiй захист вiд несанкцiонованого використання.

У зв'язку з цим перше питання, що виникаi при виборi типу смарт-карти - якi з них мають максимальний захист вiд шахраiв. Друге питання зв'язане з проблемою реалiзацii двох основних фiнансових операцiй по картi - дебетування i кредитування рахунка в ii електроннiй пам'ятi. Бiльшiсть з вiдомих у даний час смарт-карт досить легко забезпечують цi операцii. РЖ тут знову виникаi проблема, зв'язана з можливiстю несанкцiонованого використання. Чи надiйно захищенi цi операцii для того, щоб крiм законних власникiв, iх не могли провести iншi особи, нехай навiть i не зi злочинними цiлями.

На жаль публiкацiй, що могли б чiтко вiдповiсти на два цих питання, украй мало. Розглянемо як приклад рекомендацii французькоi фiрми ВлGemplus Card InternationalВ», на частку якоi приходиться майже одна третина, що випускаються у свiтi смарт-карт.

У стандартнiй технологii безготiвкових розрахункiв за товари i послуги за допомогою пластикових карт дiють три суб'iкти. Це банк-емiтент, його клiiнт i пiдприiмство торгiвлi або сервiсу. Банк видаi клiiнтовi карту, з яким зв'язана визначена сума. Цю суму (або за рахунок кредиту банку, або за рахунок власних внескiв клiiнта) власник картки може витратити в магазинi. Операцiя запису такоi суми в пам'ять картки називаiться кредитуванням картки.

Очевидно, кредитуi картки тiльки банк. Зворотна операцiя - дебетування картки - означаi списування з рахунка в пам'ятi картки. Дебетування вiдбуваiться при проведеннi платежу по картки, примiром, у магазинi. Таким чином, дебiтор картки - пiдприiмство торгiвлi або сервiсу (якщо клiiнт одержуi готiвку по картцi, то дебiтор картки банк).

Проведення платежiв полягаi в тому, що при покупцi по картцi магазин записуi за клiiнтом борг у розмiрi суми платежу. А банк, одержавши вiд магазина, вiдповiдний документ, списуi з рахунка клiiнта цю суму в рахунок магазина. Так, трохи схематично, описуiться фiнансова транзакцiя по картi.

Вище вiдзначалося, що суть проблеми в способi проведення платежу (on-line або off-line) полягаi в тому, наскiльки захищенi платiжнi операцii для всiх трьох суб'iктiв платiжноi системи. Обробка транзакцiй теж маi своi проблеми, але вони вже не залежать вiд типу смарт-карти.

Смарт-карта i iдеальним засобом платежу, оскiльки маi функцii Влелектронного гаманцяВ». Останнiй зберiгаi у своiй пам'ятi суму коштiв, якими клiiнт банку може розплатитися за покупку. ВлЕлектронний гаманецьВ» зручний клiiнтовi, оскiльки останнiй легко контролюi своi активи по картi i, при необхiдностi, може них поповнити, кредитуючи карту в банку.

Пам'ять Влелектронного гаманцяВ» захищена PIN - кодом, що клiiнт повинний набрати на клавiатурi платiжного термiнала при проведеннi будь-якоi операцii по картi. Таким чином, клiiнт може не побоюватися використання смарт-карти без його санкцii (якщо, зрозумiло, вiн зберiгаi свiй Пiн-код у таiмницi вiд iнших).

Не всяка смарт-карта може бути Влелектронним гаманцемВ». Для того, щоб видiлити потрiбнi категорii смарт-карт, розглянемо iхню типологiю. У залежностi вiд внутрiшнього пристрою i виконуваних функцiй смарт-карти можна роздiлити на три типи (по функцiональнiй ознацi):

Ø картки лiчильники;

Ø картки з пам'яттю;

Ø мiкропроцесорнi картки.

Практично кожну з перерахованих карток можна використовувати в якостi платiжноi. Однак лише деякi з них будуть задовольняти усiм вимогам, яким повинна задовольняти воiстину масова платiжна смарт-карта: невисокою вартiстю, можливiстю проводити будь-якi (не тiльки специфiчнi) платежi, гарною захищенiстю i необхiдним рiвнем ВлiнтелектуВ» для забезпечення технологii off-line.

Технiчнi кошти

Лiчильник тАУ лiчильники - карти-лiчильники

Даний тип карток застосовуiться для такого типу розрахункiв, коли потрiбне вирахування фiксованоi суми за кожну платiжну операцiю. Такi карти ще називаються картками з попередньо оплаченою сумою. Прикладом таких розрахункiв може бути плата за телефонну розмову. Звичайно в телефонах-автоматах кожна одиниця часу розмови маi фiксовану цiну, ii абонент оплачуi монетками або спецiальними жетонами, що пiдраховуi вiдповiдний пристрiй телефону. При застосуваннi карт мiнiмальнiй сумi платежу ставиться у вiдповiднiсть один бiт пам'ятi. У процесi розмови встановлюiться зв'язок мiж телефоном i картою, i за кожну одиницю часу ВлперепалюiтьсяВ» деяка кiлькiсть бiтiв. Таким чином, карта замiняi монети або жетони.

Аналогiчним образом карти-лiчильники застосовуються при пiдписцi на платне телебачення, при оплатi за проiзд, автостоянку i т.п. Спочатку використовувалися карти з однократно програмувальною пам'яттю (ППЗУ).

Пiсля повного використання карти ii приходилося викидати. Сучаснi карти такого типу дозволяють пiсля повного використання ВлвiдновлюватиВ» умiст лiчильника. Вiдновлення вмiсту може бути виконано тiльки при знаннi визначеного коду, що дозволяi ця дiя. Крiм цього, картки мiстять область, у яку записуються iдентифiкацiйнi данi. Цi данi не можуть бути змiненi згодом. Картки, що дозволяють перезаписувати iнформацiю, вiдносяться до типу карток з енергонезалежною перепрограмувальною пам'яттю.

Карти з пам'яттю

Назва типу досить умовно тАФ строго говорячи, усi смарт-карти мають пам'ять. Цей тип карт видiлений як промiжний при переходi вiд карт-лiчильникiв до мiкропроцесорних карток. Звичайно картки такого промiжного типу використовуються для збереження iнформацii. РЖснують два пiдтипи подiбних карток: з незахищеноi i з захищеною пам'яттю. Картки другого пiдтипу вiдрiзняються вiд карток першого бiльш високим ВлiнтелектомВ», спрямованим на запобiгання несанкцiонованого доступу до даних на картцi. Однак тiii ВлiнтелектуальностiВ», що характерна для карток iз мiкропроцесорами, картки з захищеною пам'яттю не мають.

У картках з незахищеною пам'яттю немаi обмежень по читанню або записовi даних. РЖнодi них називають картками з повнодоступною пам'яттю; робота з ними (з погляду логiчноi структури даних) нагадуi роботу з бiнарним файлом. Ми можемо довiльно структурувати картку на логiчному рiвнi, розглядаючи ii пам'ять як набiр байтiв, якому можна скопiювати в оперативну пам'ять або обновити спецiальними командами.

Картки з незахищеною пам'яттю використовувати в якостi платiжних украй небезпечно. Досить легально придбати таку картку, скопiювати ii пам'ять на диск, а далi пiсля кожноi покупки вiдновлювати ii пам'ять копiюванням початкового стану даних з диска, причому нiтрохи не цiкавлячи тим, яка iнформацiя зберiгаiться на картi (тобто шифрування даних у пам'ятi картки вiд шахрайства подiбного роду не рятуi). Зрозумiло, таку операцiю може проробити лише квалiфiкований програмiст, але практика показуi, що в Украiнi досить багато грамотних людей, здатних на таке заняття чисто з хакерских спонукань.

У картках iз захищеною пам'яттю використовуiться спецiальний механiзм для дозволу читання/запису або стирання iнформацii. Щоб провести цi операцii, треба пред'явити картцi спецiальний секретний код (а iнодi i не один). Пред'явлення коду означаi встановлення з нею зв'язку i передачу коду ВлусерединуВ» карти тАФ порiвняння коду з ключем захисту читання/запису (стирання) даних проведе сама картка i ВлповiдомитьВ» про це пристроiвi читання/запису смарт-карт. Читання записаних у пам'ять картки ключiв захисту або копiювання пам'ятi картки неможливо. У той же час, знаючи таемний код (коди), можна прочитати або записати данi, органiзованi найбiльш прийнятним для платiжноi системи логiчним образом. Таким чином, картки з захищеною пам'яттю пiдходять для унiверсальних платiжних застосувань, добре захищенi i при цьому недорогi, iхня цiна складаi не бiльш 4 доларiв для тиражiв вище 5 тисяч.

Як правило, картки з захищеною пам'яттю мiстять область, у яку записуються iдентифiкацiйнi данi. Цi данi не можуть бути змiненi згодом, що дуже важливо для забезпечення неможливостi пiдробки карти. З цiiю метою iдентифiкацiйнi данi на картцi ВлпропалюютьсяВ».

Необхiдно також, щоб на платiжнiй картцi було щонайменше двi захищенi областi. Зупинимося на цьому важливому моментi докладнiше.

Вище було сказано, що в технологii безготiвкових розрахункiв по картках беруть участь, у загальному випадку, три юридично незалежнi особи: клiiнт, банк i магазин. Банк вносить грошi на картку (кредитуючи ii), магазин знiмаi грошi з карти (дебетуi ii), i всi цi операцii повиннi робитися iз санкцii клiiнта. Таким чином, доступ даним на картцi й операцii над ними треба розмежовувати. Це досягаiться розбивкою пам'ятi карти на двi захищенi рiзними ключами областi тАФ дебетну i кредитну. Кожен учасник операцii маi свiй секретний ключ. У клiiнта це ПРЖН тАФ персональний iдентифiкацiйний номер; правильне його пред'явлення вiдкриваi доступ до картки (по зчитуванню даних), однак не повинно змiнювати iнформацiю, який розпоряджаiться кредитор картки (банк) або ii дебiтор (магазин). Ключ запису iнформацii в кредитну область картки маiться тiльки в банку; ключ запису iнформацii в дебетну область тАФ у магазина. Тiльки при пред'явленнi вiдразу двох ключiв (ПРЖНа клiiнта i ключа банку при кредитуваннi, ПРЖН-кода клiiнта i ключа магазина при дебетуванi) можна провести вiдповiдну фiнансову операцiю тАФ внести грошi або списати суму покупки з картки.

Якщо в якостi платiжноi використовуються картки з одною захищеною областю пам'ятi, i банк, i магазин будуть працювати з однiii i тiiю же областю, застосовуючи однаковi ключi захисту. Якщо банк, як емiтент картки, може ii дебетувати (наприклад, в банкоматах), то магазин права кредитувати картку не маi. Однак така можливiсть йому дана тАФ оскiльки в силу необхiдностi дебетування картки при покупках вiн знаi ключ захищеноi зони. Та обставина, що i кредитор картки, iii дебiтор (у загальному випадку тАФ рiз

Вместе с этим смотрят:

РЖнвестицiйна дiяльнiсть комерцiйного банку та ii вплив на його фiнансовий стан

РЖнвестицiйна полiтика банкiв в Украiнi

РЖнкорпорацiя та консолiдацiя як первиннi форми систематизацii банкiвського законодавства Украiни

РЖнструменти пiдтримки платоспроможностi та лiквiдностi комерцiйного банку (на прикладi АКБ "Приватбанк")

РЖпотечне кредитування як механiзм залучення фiнансових ресурсiв для пiдприiмницькоi дiяльностi