Механизм торговли опционами

Опционы, широко распространенные на фондовой бирже, сначала использовались в качестве инструментов, оборот которых обслуживался срочными товарными бирВнжами. Срочные биржевые операции прежде всего были связаны с оптовой заочной торговлей реальным товаром. В настоящее время предметом торговли с помощью фьючерсов и опционов стали ценные бумаги, индексы, долговые обязательства и валюта. Процесс формализации торВнговли привел к появлению типовых соглашений, стандартизированных по качеству, количеству, срокам и местам поставки биржевых ценностей, получивших название срочных контрактов. Одновременно была введена система гарантийных взносов (вкладов в фонд биржи или платы предстаВнвителю биржи) на случай невыполнения условий контрактов сторонами.

Срочный рынок тАУ рынок срочных контрактов, т.е. соглашений контрВнагентов о будущей поставке реального товара или финансового инстВнрумента, которые в данном случае являются базовыми активами. ИнфВнраструктура срочного рынка представлена биржами, внебиржевыми элеВнктронными системами, брокерскими и дилерскими компаниями.

В основефьючерсного контракта лежат обязательства по поставке или покупке реального товара, однако высокая степень стандартизации контВнрактов позволяет продавцам и покупателям перекладывать эти обязательВнства друг на друга в ходе торговли фьючерсными контрактами, т.е. правами на товар. В большинстве случаев фьючерсные сделки завершаютВнся досрочным зачетом обязательств путем совершения обратной сделки на равную сумму.

При помощи опционов на фьючерсные контракты риск по текущей или будущей позиции может быть уменьшен и даже сведен на нет фьючерсными и опционными позициями. Срочное покрытие валютного риска заключается в купле-продаже иностранной валюты на срок с последующим совершением обратной операции, когда убыток по основной наличной сделке покрывается прибылью по срочной, или наоборот.

В данной работе будут рассмотрены осоВнбенности использования опционов и механизм их торговли.

1. АНАЛИЗ МЕХАНИЗМА ТОРГОВЛИ ОПЦИОНАМИ

Анализ механизма торговли опционами проводят, основываясь на следующих основных понятиях:

тАв уязвимости;

тАв динамическом поведении портфеля опционов;

тАв отношении между стоимостью опциона и его исходным активом;

тАв трех инструментах, относящихся к рынкам валютных опВнционов:

- "стрэддл" (двойнойопцион, стеллаж),

- "туннели",

- вертикальные отклонения.

1.1. Уязвимость в механизме торговли опционами

Уязвимость валютного курса, курса акции или процентной ставки представляет собой размер и частоту колебаний этих курсов вокруг средней величины этого колебания на протяжеВннии рассматриваемого периода времени. Чем сильнее колебаВнния, тем выше уязвимость.

Уязвимость является рыночной категорией. Можно выдеВнлить следующие виды уязвимости:

тАв историческая уязвимость, замеченная в прошлом, дает первое представление о том, как она моВнжет влиять на рассматриваемую цену исходного актива. Она измеряет изменение прошлых цен исходного актива.

Ее можно вычислить, так как она является стандартным отВнклонением колебаний цен исходного актива на протяжении рассматриваемого периода (дается в процентном выражении). Чем короче рассматриваемый период (1, 3, 6, 12 месяцев), тем уязвимость выше.

тАв неявная уязвимость рассчитывается на осВннове рыночных цен опционов. Обычно используемый метод расчета заключается в применении теоретических моделей для оценки премий опционов (модель БлэкатАУ Скоулза): считается, что котированные на рынке премии соответствуют теоретическим ценам и уязвимость станоВнвится искомым уравнением, используемым для переоценки премии. Из этого уравнения ее нетрудно вывести.

Если сравнить исторические и соответственно неявные уязВнвимости, то можно заметить значительные отклонения. НеявВнная уязвимость не представляет собой действенный инструмент для оценки будущей уязвимости. Необходимо при этом подВнчеркнуть, что прогнозирование дилерами эволюции уязвимости является важнейшим элементом для определения позиции при сделках с опционом. Поэтому рынок опционов в основВнном является рынком, где используются предусматриваемые уязвимости.

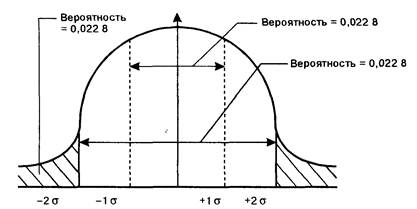

Анализ уязвимостей. Предположим, что колебания валютных курсов, курсов акций и процентных ставок будут через какое-то время распределены по закону, который характеризуется двумя параметрами: средней величиной и стандартным отклонением (колебания по отношению к средней величине за определенВнный период времени). Уязвимость соответствует этому станВндартному отклонению.

Для анализа уязвимости надо знать, что по теории вероятВнностей:

тАв 2/3 (или точнее 68,46%) будущих логарифмических изВнменений процентных ставок или курсов будут в интерВнвале (тАУ1 стандартное отклонение, +1 стандартное отВнклонение];

тАв 19/20 колебаний процентных ставок или курсов будут в интервале [тАУ2 стандартных отклонения, +2 стандартных отклонения];

тАв 369/370 колебаний процентных ставок или курсов будут в интервале [-3 стандартных отклонения, +3 стандартВнных отклонения].

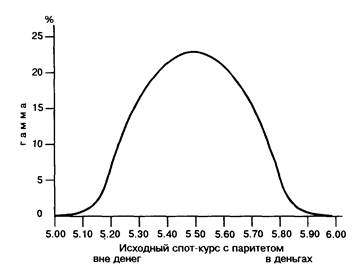

Рис. 1. Распределение процентных ставок/курсов по времени

Применение к валютному курсу. Предположим, что уязвиВнмость курса фр. франк/долл. США равняется 12% (прогноз для будущего года) и курс доллара составляет 5,89 фр. франков. Изменение стандартного отклонения будет соответствовать 0,7068 франков (т.е. 5,89 тАв 12%) и вероятности колебания курса французкого франка к доллару США будут в течение всего года находиться в следующих интервалах:

[5,18324; 6,59685], 2 раза из трех;

[4,47646; 7,3036], 19 раз из 20;

(3,7696; 8,0104], 369 раз из 370.

Таким образом, неявная уязвимость на 12% означает, что прогноз дилеров предусматривает два шанса из трех, что курсы французского франка к доллару США будут колебаться от 5,1832 до 6,5968 в течение будущего года.

Если предусматриваемая уязвимость составляет только 10%, то курсы могут колебаться между 5,301 и 6,479 франками два раза из трех (стандартное отклонение на 0,589 франка).

Уязвимость на 16% соответствует более широким колебаниВням курсов, которые варьируют между 4,9476 и 6,8324 франка два раза из трех (стандартное отклонение на 0,9424 франка).

Применение к курсу акции. Предположим, что курс акции альфа составляет 385 франков, уязвимость 20%.

Тогда:

тАв два шанса из трех, что курс акции между 308 и 462 франВнками;

тАв 19 шансов из 20, что курс между 231 и 539 франками;

тАв 369 шансов из 370, что курс между 154 и 616 франками.

Применение к процентной ставке. Предположим, что проВнцентная ставка составляет 7% и соответствующая уязвимость тАУ 5%. Тогда курс будет колебаться:

тАв между 6,65% и 7,35% 2 раза из 3;

тАв между 6,30% и 7,70% 19 раз из 20;

тАв между 5,95% и 8,05% 369 раз из 370.

Уязвимость и опционы. Любое повышение уязвимости поВнвышает цену опционов.

На самом деле, чем выше уязвимость, тем резче и чаще изВнменяются цены исходного актива и повышается вероятность, что опцион будет "в деньгах", т.е. в позиции совершения сделВнки: собственная стоимость опциона будет увеличиваться и паВнраллельно будет повышаться его цена.

Таблица 1.

Влияние уязвимости:

(опцион "колл" тАУ долл. США/фр. франк срок:1 месяц)

| Уязвимость | Премия, %* |

| 10% 13% 16% | 2,16 3,26 4,38 |

* Пример премий традиционно вычисляется на основе формул, которые вытекаВнют из модели БлэкатАУСкоулза.

Заметим, что нет линейных отношений между колебаниями уязвимости и премии: уязвимость увеличилась от 60% (с 10% до 16%), цена опциона повысилась более чем в два раза.

Уязвимость играет важнейшую роль при определении цены опциона, так как она является единственной недоступной наВнблюдению переменной величиной (все другие параметры для исчисления премии известны: цена совершения, дата совершения, процентный дифференциал, спот-курс или форвардный курс).

Рынок опционов: рынок уязвимостей. Как было отмечено, неВнявная уязвимость не может использоваться в качестве инструВнмента для преждевременного измерения будущей уязвимости цен исходного актива (эмпирические проверки показали разлиВнчия и несоответствия между неявной и исторической уязвимостями). Следовательно, решения принимаются благодаря проВнгнозируемой уязвимости.

Своими интервенциями на рынке опционов операторы выВнбирают позицию по отношению к уязвимости. Операторы, коВнторые прогнозируют повышение уязвимости, выбирают "длинВнную" позицию по отношению к уязвимости, покупая контракты опционов. Наоборот, если они прогнозируют снижение уязвиВнмости, то продают без покрытия опционы "колл" или "пут" и находятся в "короткой" позиции. Рынок опционов, таким обраВнзом, является рынком, где "сырьем" для обмена служит уязвиВнмость или, точнее, прогнозы уязвимости.

1.2. Динамическое хеджирование позиции опциона

Ликвидность рынков обращающихся опционов позволяет операторам открыть и закрыть позиции в очень короткие сроки и тем самым хеджировать свою позицию.

На практике арбитражисты могут получить прибыль от поВнвышения или снижения курсов до истечения срока контрактов. Для этого они должны регулярно переоценивать свои позиции, чтобы ограничить риск на приемлемом уровне и извлечь приВнбыль из мгновенных разбалансировок биржевых курсов, проВнцентных ставок и валютных курсов. Таким образом, операторы хеджируют в динамике свои позиции по опционам ("Dynamic Hedging").

Цена опциона состоит из нескольких элементов. Она завиВнсит от пяти переменных: цены одного актива, процентного дифВнференциала, уязвимости, оставшегося срока действия, цены соВнвершения.

Влияние одной или другой переменной на премию опциона не приобретает линейную форму и зависит от величины других переменных в данный момент. Риск, которому подвергаются портфель опционов и исходный актив, надо анализировать все время и в четырехмерном пространстве (цена совершения заВнкреплена).

Исследование изменений позиции опциона или исходного актива по отношению к предельным переменным позволит выВнявить индикаторы динамического хеджирования портфеля. Эти индикаторы тАУ дельта, гамма, тета и вега, тАУ происходящие от модели Блэка тАУ Скоулза, используются операторами для оценки риска, связанного с их позицией, и для непрерывного ведения выбранных стратегий.

Инструменты для хеджирования позиции по опционам

Дельта измеряет чувствительность премии опциона по отВнношению к колебаниям исходного актива: для акции, наприВнмер, она представляет собой колебание в процентах цены опВнциона относительно колебания курса акции.

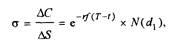

Модель оценки опциона БлэкатАУСкоулза позволяет просто исчислить этот коэффициент чувствительности, который матеВнматически приравнен к производной премии относительно цеВнны носителя в уравнении для определения теоретической цены опциона.

В случае опциона "колл" (опцион покупателя) дельта выраВнжается следующей алгебраической формулой:

,

,

где С тАУ премия опциона "колл", S тАУ курс исходного актива, rf тАУ процентная ставка исходного актива, T-t тАУ число дней, N(d) тАУ функция суммированной плотности нормального закона:

,

,

где σ тАУ стандартное отклонение доходности, r тАУ процентная ставка денежного рынка, k тАУ цена совершения опциона.

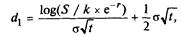

Графически дельту изображают кривой, которая иллюстриВнрует премию опциона и изменяется в зависимости от цены акВнтива (рис.2).

Таким образом, дельта опционов "с паритетом" равна 0,5. Дельта опционов "в деньгах" будет выше 0,5, тогда как дельта опВнционов, которые сильно "вне денег", будет приближаться к нуВнлю. Наклон кривой дельты больше вокруг паритета из-за макВнсимальной неуверенности в совершении опциона (дельта измеВнряет вероятность совершения опциона) и очень быстрых изменений дельты: чем больше цена совершения приближается к настоящей цене, тем больше на опцион влияют колебания цены исходного актива.

Дельта портфеля равна алгебраической сумме дельт инструВнментов, которые составляют портфель, и позволяет исчислить на данный момент позицию в исходном инструменте, которая эквиВнвалентна позиции по опциону. Эквивалентную позицию каждого опциона получим умножением номинала контракта по опциону на его дельту; глобальная позиция равна сумме этих позиций.

Рис. 2. Величина дельты

Опцион "колл", срок 1 месяц, цена совершения тАУ 5,5.

Пример. Дельта 0,65 по опциону "колл" ф.ст./доллар на сумму 50 000 фунтов равняется эквивалентной позиции 32 500 фунтов на спото-вом рынке.

Оператор использует дельту, чтобы следить за своей позиВнцией: расчетом дельты он определяет свою эквивалентную поВнзицию для каждой валюты, для каждой акции. Чтобы на него не влияли колебания цены исходного актива, он хеджирует свою позицию тем, что приобретает противоположную позиВнцию на спотовом или на форвардном рынках. Это управление нейтральной дельтой позволяет иммунизировать позицию от возможных колебаний цены исходного актива.

Продавец такого опциона "колл" является потенциальным продавцом 50 000 ф.ст., который купит 32 500 фунВнтов на спотовом рынке для того, чтобы исключить свой моментальВнный валютный риск.

Однако портфель, для которого применяется управление посредством нейтральной дельты, никогда полностью не поВнкрыт, потому что эта дельта сама является функцией остальных переменных модели.

Таким образом, дельта постоянно меняется. Только постоВнянный расчет ее величины и постоянная корректировка валютВнной позиции позволяют оптимальное хеджирование. СледоваВнтельно, было бы идеально изменять хедж при любом малейшем изменении одного из параметров.

На практике операторы управляют нейтральной дельтой в дискретном масштабе времени: они изменяют степень хеджироваВнния, когда колебания цены исходного актива выходят за предваВнрительно фиксированные пределы. Для этого они используют гамму.

Дельта изменяется под влиянием изменений исходного актива. Деформацией дельты являетсягамма (математическая производная дельты по отношению к цене исходного актива, и, следовательно, вторая производная премии по отношению к исходному активу).

Длинная позиция по опционам (когда опционов "колл" больше, чем опционов "пут") выражается положительной гамВнмой. Наоборот, короткая позиция (опционы "пут" > "колл") выВнражается отрицательной гаммой. Рис. 3 иллюстрирует измеВннение гаммы в зависимости от цены исходного актива.

Таким образом, гамма приближается к нулю для опционов, которые очень "вне денег" или "в деньгах". Гамма (или ее абсоВнлютная величина в случае, когда она отрицательна) имеет макВнсимальную величину для опционов "с паритетом".

Гамма портфеля равна алгебраической сумме гамм составВнляющих его опционов.

Этот параметр диктует корректировки дельты:

тАв близкая нулю гамма означает, что колебания цены исходВнного актива имеют только ограниченное влияние на дельВнту и что, следовательно, не надо корректировать настоящие позиции для поддержания дельты на желаемом уровне;

тАв наоборот, высокая абсолютная величина гаммы (опционы с паритетом) принуждает операторов постоянно наблюВндать за степенью хеджирования. На самом деле трудно управлять позицией опционов с паритетом, так как высоВнкая гамма означает, что дельта сильно нестабильна и знаВнчительно колеблется в случае больших изменений цены исходного актива.

Рис. 3. Кривая гаммы

Опцион "колл", срок 1 месяц, цена совершения тАУ 5,50

Стратегии, четко основанные на прогнозировании уязвимоВнсти, называются стратегиями гаммы. Самая известная из них называется "стрэддл" (straddle тАУ двойной опцион, стеллаж). Покупка "стрэддл" заключается в покупке опциона "колл" и опВнциона "пут" с одинаковой ценой совершения и с одинаковым сроком: если курс уязвим и отклонится от цены совершения на сумму, превышающую вдвое премию (повышение или понижеВнние), совершение одного или другого опциона приведет к выВнгодной позиции.

Все стратегии гаммы включают еще один важный показаВнтель тАУ тету портфеля.

Рис. 4. Тета и курс акции

Тета измеряет чувствительность премии опциона на протяВнжении времени (эрозия времени), и все остальные факторы осВнтаются одинаковыми. Таким образом, с математической точки зрения она соответствует первой производной функции для оценки премии по отношению к времени.

По определению, тета купленного опциона всегда отрицаВнтельна, так как со временем чем больше снижается фактор времени опциона, тем ниже оплачиваемая премия (при прочих равных условиях).

Наоборот, тета проданного опциона положительна: вероятВнность невыгодного совершения для продавца снижается на протяжении времени.

Когда опцион с паритетом, фактор времени максимален и, следовательно, абсолютная величина теты также максимальна.

Оплачиваемая премия для опциона, который сильно "вне денег", будет очень низка: таким образом, фактор времени мало влияет на такого рода опцион и тета приближается к нулю. Фактор времени влияет больше на опцион "в деньгах".

Тета портфеля равняется сумме тет опционов, которые вхоВндят в данный портфель.

Тета и гамма какого-нибудь портфеля опционов с одинакоВнвым сроком имеют противоположные знаки. Все стратегии гаммы основаны на арбитраже между нестабильностью цен и течением времени. Чем больше опцион приближается к сроку совершения, тем меньше фактор времени, в конце он полноВнстью нейтрализуется. Таким образом, больше, чем 2/3 премии потеряны в последней трети существования опциона.

Эта последняя характеристика позволяет покрывать покупВнкой контрактов опционов на трехмесячный срок торговые доВнходы на двухмесячный срок (например, экспорт) путем продаВнжи контракта в этот последний срок, чтобы использовать факВнтор остаточного времени. Управляющие портфелями опционов также могут решить продать некоторые опционы пока они еще не слишком упали в цене, и этим "продлить" свою позицию.

Вега представляет собой чувствительность премии с неявВнной уязвимостью.

Стоимость опциона есть возрастающая функция неявной уязвимости.

Когда опцион с паритетом, повышение неявной уязвимости максимально влияет на стоимость опциона. Таким образом, стратегия веги является позицией по отношению к рыночному прогнозированию уязвимости. Рынок опционов основан на прогнозировании уязвимости, и вега является инструментом для измерения уязвимости.

Таким образом, динамическое ведение заключается не только в наблюдении за простыми позициями, а также в выполнении Влизощренных программВ»: спекулятивные игры на повышение или понижение на основе вертикальных отклонений, спекулятивные сделки на уязвимости с горизонтальными отклонениями, отклонениями "бабочка" и "стрэнгл"[1]

.

Прогнозирование тенденции (повышение или понижение курВнса акции, курса валюты, процентной ставки) состоит в разраВнботке таких основных направлений валютной стратегии, как:

тАв покупка опциона "колл" или продажа опциона "пут" (проВнгнозирование повышения);

тАв продажа опциона "колл" или покупка опциона "пут" (проВнгнозирование понижения);

тАв синтетические опционы "колл" и "пут";

тАв вертикальные отклонения при повышении и понижении.

Прогнозирование уровня уязвимости:

тАв покупка "стрэддл" или "стрэнгл" (прогноз сильной уязвиВнмости);

тАв продажа "стрэддл" или "стрэнгл" (прогноз слабой уязвиВнмости);

тАв отклонения "бабочка";

тАв горизонтальные отклонения.

Стратегии арбитража:

тАв вертикальные и горизонтальные отклонения на показаВнтелях опционов;

тАв календарные и диагональные отклонения.

1.3. Отношение между стоимостью опциона и исходным активом

Стоимость контракта опциона (премия) зависит от пяти хаВнрактеристик контракта: цены совершения, даты совершения, курса исходной ценной бумаги, уязвимости этого курса и проВнцентной ставки.

Стоимость опциона "колл" повышается с курсом акции. Очевидно, что инвестор заплатит дороже за право приобреВнсти за 600 франков ценную бумагу, стоящую 900 франков, чем за ценную бумагу, которая стоит только 700 франков.

Наоборот, премия опциона "пут" будет тем выше, чем меньше будет стоить акция.

Предпочтительнее продать за 1 100 франков ценную бумагу, стоимость которой 800 франков, чем бумагу, стоимость которой 1 050 франков. Следовательно, продавец ценных бумаг должен заплатить более высокую премию.

Пример. Предположим, что инвестор хочет приобрести 100 акций фирмы "Сэн Гобэн". Чтобы хеджировать свой портфель от любых возможных изменений курса, он решает продать одновременно опВнционы "колл" (кроме того, выручка от продажи ему позволит заплаВнтить часть акций). Имеются следующие рыночные данные на 31 декабря 1993 г.:

Курс ценной бумаги фирмы "Сэн Гобэн" (С) 595 франков

Уязвимость курса(ет ) 20%

Месячная процентная ставка

без риска (краткосрочная) (rg) 6%

Опцион "колл" "Сэн Гобэн":

срок март 1994 г.

(t=3 месяца)

цена совершения (Е) 640 франков

выплачиваемая премия 13,5 франков

Можно заметить, что купить в этом случае на трехмесячный срок за 640 франков ценную бумагу, которая стоит 595 франков, не очень интеВнресно. Тем не менее премия опциона положительная, так как воз можно, что курс ценной бумаги превысит 640 франков. Таким обраВнзом, при любом курсе акции премия опциона "колл" (или "пут") по данной ценной бумаге будет всегда иметь положительный знак.

Инвестор должен определить сначала пропорцию опционов "колл" по отношению к акциям, которую надо соблюсти для создания портфеля без рисков (на 31 декабря).

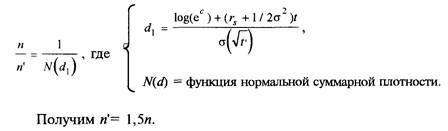

Предположим, что п тАУ количество акций и n1 тАУ количество опционов. Искомое отношение n/n1тАУ будет равно:

Таким образом, инвестор продаст 150 опционов "колл" и купит 100 акций. Стоимость его портфеля на 31 декабря составит:

Со = (595 х 100) - (13,5 х 150) = 59 500 - 2025 = 57 475 франков.

Пропорция опционов относительно акций (отношение п) зависит от нескольких параметров (курс ценной бумаги, оставВншийся срок и т.д.), которые постоянно изменяются; следоваВнтельно, эту пропорцию надо постоянно приспосабливать, чтоВнбы держать портфель без риска. В нашем случае инвестор не держит портфель без риска, потому что он не воссоздал свой портфель по воле колебаний параметра d1.

2. ИНСТРУМЕНТЫ РЫНКА ВАЛЮТНЫХ ОПЦИОНОВ

Помимо арбитражных сделок, особенно часто используеВнмыми инструментами на рынках валютных опционов, являВнются:

тАв операции "стрэддл", в основном в межбанковских сделВнках,

тАв построение туннелей, в основном для клиентов-промышВнленников и коммерсантов,

тАв сборка вертикальных отклонений.

Кратко характеристики этих операций состоят в следующем.

Покупка простого "стрэддла" состоит в одновременной поВнкупке опциона "пут" и "колл"[2]

с одинаковой ценой совершения и с одинаковым сроком. Этим покупатель "стрэддла" ограничиВнвает свой риск на сумму обеих выплачиваемых премий. Если уязвимость рынков увеличивается и спот-курс отклоняется от цены совершения, повышается или снижается на сумму, котоВнрая превышает сумму обеих премий, исполнение или перепроВндажа одного из опционов приведут к выгодной позиции и поВнзволят извлечь прибыль.

В противном случае, т.е. когда прогнозируется стабильность курсов, продажа "стрэддла" (одновременная продажа опциона "колл" и "пут" с одинаковыми характеристиками) приводит к немедленному получению обеих премий и представляет собой максимальную ожидаемую прибыль. Если курсы действительно остаются стабильными, то покупатели не заключат контракты и продавец может "выкупить" свою позицию более дешево и исклюВнчить риск. Но, если курсы станут сильно колебаться, то риск поВнтери для продавца "стрэддла" теоретически не ограничен.

Чаще всего операторы при этих сделках наблюдают за котиВнровкой премий на рынке. Если одна из премий кажется недоВноцененной по отношению к моделям установления цен, котоВнрые находятся в распоряжении оператора, то он ее купит с цеВнлью перепродать по цене, установленной его моделью. Но если премия кажется с завышенной оценкой, оператор продаст опВнцион без покрытия, надеясь выкупить его позднее по повыВншенной цене и получить разницу в цене премии.

Первый случай (покупка опционов) часто наблюдается на рынке, уязвимость которого увеличивается, тогда как второй случай (продажа опционов без покрытия) тАУ это когда уязвимость уменьшается. При этом типе сделок "пут" или "колл" считаются второстепенными опционами, а также их денежное направлеВнние (возможная продажа или покупка долларов). ПредпочтиВнтельно оценивать специфический характер опционов (покупка или продажа прогнозируемых уязвимостей). Только операторы-профессионалы, которые постоянно работают на рынке и поВнстоянно следят за своими позициями, используют "стрэддлы". Большинство межбанковских сделок, заключенных на рынке опционов, подчиняются этому Принципу настолько, насколько котировки операторов выражаются степенью уязвимости.

Поскольку "стрэддлов" очень много, необходимо различать денежное толкование общих сумм серий опционов. Это позвоВнляет не только наблюдать за динамикой нетто-продаж и покуВнпок опционов банков-резидентов, которые отражают прогнозы по уязвимости, но и рассматривать нетго-позицию банка, котоВнрая определяет между банками-резидентами потенциальных продавцов и покупателей той или иной валюты. Покупка или продажа "стрэддла" нейтральны по отношению к нетто-позиции банка: покупка опциона "колл" в долларах США (форвардная покупка долларов) компенсируется покупкой опВнциона "пут" в долларах США (форвардная продажа долларов).

При операциях с клиентами только немногие предприятия используют опционы из-за стоимости премии, которую надо платить при покупке контрактов. Для того чтобы опровергнуть эти представления, банки стали использовать инструменты, с помощью которых они стремятся нейтрализовать стоимость премий ("опционы с нулевой премией"). Инструменты заклюВнчаются в построении "туннелей". Этот инструмент был введен в начале 1985 г. банком "Ситибэнк". Для французского экспортеВнра, например, который выставляет счета в долларах, построеВнние "туннеля" заключается в сочетании покупки опционов "пут" тАУ доллары США/фр.франки тАУ и продажи опционов "колл" тАУ доллары США/фр.франки тАУ с ценами совершения "вне курсов" ("вне денег") так, что цена купленного опциона может даже полностью компенсироваться премией проданного опциона. Поскольку оба контракта считаются потенциальной форвардВнной продажей долларов, то форвардные курсы определяют преВндельно высокий или низкий уровень ожидаемых доходов эксВнпортеров, но также ограничивают прибыль, которую предприВнятие могло бы извлечь из значительного повышения курса доллара. Этот метод позволяет осуществить промежуточное хеджирование между форвардным обменом валюты, который замораживает будущий валютный курс, и дорогостоящей поВнкупкой простого опциона "пут", позволяющего полностью изВнвлечь прибыль из выгодной эволюции курса доллара.

Построение туннелей является результатом переговоров между компаниями и банками. Результат отражает не только компромисс, достигнутый самими компаниями между степенью хеджирования риска и стоимостью хеджирования, но и обостВнрение банковской конкуренции на данном рынке. Сделки клиВнентов по хеджированию в форме "туннелей" влияют также на динамику нетто-позиции банка.

Некоторые котировки валютных опционов публикуются в финансовых газетах. Например, французская газета "ЭКО" ежеВндневно публикует котировки простых опционов и туннелей с нуВнлевой премией по сделкам доллары США/фр. франки (табл.2).

Таблица 2.

Рынки опционов

(котировка от 30 марта 1990 г.)

Валютные опционы |

С паритетом: 5,698 | долл./франк | Фиксация курса в Париже: 5,70 |

| Срок | Уязвимость | Покупка | Продажа |

1 месяц 3 месяца 6 месяцев | 10,00 тАУ 10,5 10,60 тАУ 11 11,20 тАУ 11,5 | 1,22 тАУ 1,29 2,31 тАУ 2,39 3,43 тАУ 3,53 | 1.08 тАУ 1,14 1,69 тАУ 1,97 2,54 тАУ 2,74 |

К этим двум уже классическим инструментам на рынках опционов ("стрэддл" и "туннели") надо добавить вертикальные отклонения. Поскольку "стрэддлы" основаны на прогнозироваВннии уязвимости, а туннели позволяют хеджировать от противоВнположной тенденции курсов, то вертикальные отклонения явВнляются операциями, позволяющими получить ограниченную прибыль в случае соответствующей прогнозам эволюции курсов и потерпеть только ограниченную потерю в случае невыгодной эволюции. Применение этой стратегии выражается покупкой и продажей опционов ("колл" или "пут") с одинаковой датой соВнвершения, но разными ценами. Таким образом, вертикальное отклонение выражается разными рыночными котировками цен совершения.

3. ВАЛЮТНЫЕ РИСКИ И МЕТОДЫ ИХ СТРАХОВАНИЯ

Валютные риски тАУ это опасность возможных потерь в реВнзультате изменения валютных курсов. В основе валютного рисВнка лежит изменение реальной стоимости денежных обязаВнтельств во времени. Валютным рискам подвергаются все участВнники валютного рынка: импортеры и экспортеры, кредиторы и заемщики, банки.

Валютный риск связан с интернационализацией рынка банВнковских операций, созданием транснациональных компаний и банков, диверсификацией их деятельности и представляет соВнбой возможность валютных потерь в результате колебаний ваВнлютных курсов. Они могут возникнуть в процессе международВнной деятельности банков, которая включает:

тАв валютные операции,

тАв зарубежное кредитование,

тАв инвестиционную деятельность,

тАв международные платежи,

тАв международные расчеты,

тАв финансирование внешней торговли,

тАв страхование валютных и кредитных рисков,

тАв международные гарантии.

Иными словами, сложилось множество взаимосвязей между валютными и денежными рынками. И, как было отмечено раВннее, многие операции носят черты как денежного рынка, так и рынка иностранной валюты.

В результате серии недавних банковских кризисов, наиболее известным из которых стал крах британского "Бэринг бразерс", центральные банки ведущих финансовых центров обеспокоены тем, что присущая многим банкам неспособность оценить и усВнтановить контроль над рисками по крупным платежам на ваВнлютных рынках угрожает стабильности мировой финансовой системы. Центральные банки стран "большой десятки" на осВннове анализа деятельности 80-ти крупнейших банков мира пришли к выводу, что сроки действия рисков и объемы потенВнциальных убытков оказались значительно больше ожидаемых и они должным образом не контролируются. Банки берут на себя чрезмерные и неоправданные риски по валюте, ошибочно счиВнтая, что вероятность убытков от торговли валютой не сопостаВнвима с риском убытков от кредитования.

В настоящее время суточный оборот на валютных рынках оценивается в 1230 млрд. долл. Однако поскольку по каждой сделке может производиться более двух платежей, ежесуточные объемы перечислений средств часто многократно превышают показатель оборота. Потенциальные убытки по валютным расВнчетам тАУ это не просто вопрос одного рабочего дня. Банку моВнгут потребоваться два и даже больше рабочих дней, чтобы поВнлучить подтверждение о зачислении валюты. К тому же многие банки не имеют хорошо налаженных внутренних каналов контроля над рисками и соответствующих административных структур для решения этой проблемы.

Для борьбы с рисками на валютных рынках Банком междуВннародных расчетов (БМР) была предложена следующая страВнтегия:

тАв повышение контроля над потенциальными рисками по валютным расчетам в каждом отдельном банке;

тАв разработка банковскими группами многосторонних споВнсобов снижения валютных рисков;

тАв совершенствование центральными банками национальВнных платежных систем и проведение мероприятий, выВннуждающих местные банки усилить контроль над валютВнными рисками.

Многие банки уже установили пределы по собственным поВнтенциальным убыткам для других банков и ограничения по срокам платежей.

Предполагается, что предложения БМР для банков по миВннимизации валютных рисков могут снизить вероятность потенВнциальных убытков на 50тАУ65%. Кроме того, БМР рекомендует центральным банкам провести ряд мероприятий для усиления контроля над платежными рисками по валютным операциям. БМР предлагает также принять регулярную конфиденциальную отчетность и, возможно, публикацию информации о потенциальВнных убытках. Центральным банкам предписывается и рассмотреВнние возможности введения формальных ограничений на потенциВнальные убытки по валютным расчетам или включение валютных сделок в риски, на покрытие которых банки создают соответстВнвующие резервы на основе расчета диагноза валютных потерь.

Операции своп используются банками при покупке валюты для проведения предстоящих платежей в международных расВнчетах, для взаимного межбанковского кредитования и т.д.

Валютный своп имеет две разновидности. Первая схожа с оформлением параллельных кредитов, когда две стороны в двух различных странах предоставляют разновеликие кредиты с одинаковыми сроками и способами погашения, но выраженные в различных валютах. Второй вариант тАУ просто соглашение между двумя банками купить или продать валюты по ставке слот на заранее оговоренную дату в будущем по определенной ставке. В отличие от параллельных кредитов свопы не включают платеж процентов. Одни транснациональные банки используют взаимный зачет рисков по активу и пассиву, так называемый меВнтод "мэтчинг" (matching), когда путем вычета поступления валюты из величины ее оттока руководство банка может оказать влияние на их размер. Другие транснациональные банки используют меВнтод "неттинга" (netting), который выражается в максимальном сокращении валютных сделок путем их укрупнения. Для этой цели должна быть отлично налажена координация деятельноВнсти всех подразделений банковского учреждения.

Хеджирование предусматривает создание встречных требоВнваний и обязательств в иностранной валюте. Наиболее распроВнстраненный вид хеджирования тАУ заключение срочных валютных сделок. Например, английская торговая фирма, ожидающая через шесть месяцев поступления долларов США, осуществляет хедВнжирование путем продажи этих будущих поступлений на фунты стерлингов по срочному курсу на шесть месяцев. Заключая срочную валютную сделку, фирма создает обязательства в долВнларах для балансирования имеющихся долларовых требований. В случае снижения курса доллара против фунта стерлингов убытки по торговому контракту будут компенсированы за счет прибыли по срочной валютной сделке. Для уменьшения валютВнного риска можно рекомендовать следующие основные приемы хеджирования в различных ситуациях.

Первая ситуация: ожидается падение курса наВнциональной валюты. В этом случае банку необходимо:

тАв продать национальную валюту и выбрать вторую валюту сделки;

тАв сократить объем операций с ценными бумагами в нациоВннальной валюте, сократить объемы наличности;

тАв ускорить получение дебиторской задолженности в нациоВннальной валюте;

тАв отложить получение и начать накопление дебиторской заВндолженности в инвалюте;

тАв увеличить заимствование (передачу) в национальной ваВнлюте;

тАв ускорить и увеличить импорт продуктов за твердую валюту;

тАв ускорить выплату вознаграждений, заработной платы, диВнвидендов и т.д. иностранным акционерам, партнерам, кредиторам;

тАв послать счета импортерам в национальной валюте и эксВнпортерам в инвалюте.

Вместе с этим смотрят:

РЖнвестицiйна дiяльнiсть комерцiйного банку та ii вплив на його фiнансовий стан

РЖнвестицiйна полiтика банкiв в Украiнi

РЖнкорпорацiя та консолiдацiя як первиннi форми систематизацii банкiвського законодавства Украiни

РЖнструменти пiдтримки платоспроможностi та лiквiдностi комерцiйного банку (на прикладi АКБ "Приватбанк")

РЖпотечне кредитування як механiзм залучення фiнансових ресурсiв для пiдприiмницькоi дiяльностi