Развитие краткосрочного кредитования в Республике Беларусь

Кредит относится к числу важнейших категорий экономической науки,

он активно изучается практически всеми ее разделами. Такой интерес к кредиту и кредитным отношениям продиктован уникальной ролью, которую играет это экономическое явление не только в хозяйственном обороте, национальной и международной экономике, но и в жизни человеческого общества в целом.

Кредит тАУ это категория экономическая. Как и любое другое общественное отношение, он имеет свою историю, отражающую развитие экономических связей в обществе. Возникнув как случайное явление, кредит расширял сферу своего функционирования, становился объективной необходимостью, выражающей постоянные связи между участниками воспроизводственного процесса. В современном обществе кредит является такой же неотъемлемой реальностью, как и, в целом, обмен результатами общественного труда. Кредит изменяется и приспосабливается к новым условиям экономической жизни. С переходом от одного способа производства к другому кредит играл различную роль. Современное общество накопило значительный материал, характеризующий использование кредита в общественной жизни.

Кредитные операции составляют основу активной деятельности банков, а также являются одной из важнейших функций банка, поскольку их успешное осуществление ведет к получению основных доходов, повышает надежность и устойчивость банка, способствует развитию экономики страны.

Проблемы кредитных отношений волнуют банковских работников и финансовых посредников, руководителей крупных предприятий и малого бизнеса, работников государственных учреждений и отдельных физических лиц. От умения (или неумения) проведения кредитных операций зависят многочисленные успехи (или упущение возможностей) деловых людей в разное время во всем мире.

В виду существующих проблем и социально-экономической значимости кредитной поддержки населения в Республики Беларусь, в данной работе автором сконцентрировано внимание именно на проблеме кредитования физических лиц банками Республики Беларусь.

Актуальность избранной темы объясняется тем, что для населения кредит ускоряет получение определенных социальных благ (товаров, услуг), которые они могли бы иметь только в будущем, при условии накопления определенной суммы денежных средств, необходимых для покупки различных товарно-материальных ценностей или услуг, строительства жилья, приобретения недвижимости и других нужд для удовлетворения своих потребностей. Выдача кредитов населению, с одной стороны, увеличивает его текущий платежеспособный спрос, повышает жизненный уровень, с другой стороны, ускоряет реализацию товарных запасов и услуг, способствует созданию основных и оборотных фондов.

Однако в Республике Беларусь кредитование населения в широком смысле пока еще не получило достаточного распространения, так как данный вид банковских операций требует привлечения значительных свободных денежных ресурсов, что для небольших банков страны пока является неразрешимой задачей. Кроме того, процесс выдачи и обслуживания кредитов физическим лицам является достаточно трудоемким и затратным, а прибыли приносит значительно меньше, чем кредитование юридических лиц, поэтому, банки если и кредитуют, то устанавливают при этом дополнительные комиссионные сборы за обслуживание, что является дополнительным препятствием для доступности кредита потенциальному клиенту.

В то же время, потребительский кредит играет ключевую роль в рыночной стратегии каждого зарубежного банка и представляет один из наиболее конкурентных видов бизнеса. Все это свидетельствует о перспективности и актуальности развития данного вида кредитования в Республике Беларусь, что также непосредственно обусловило выбор темы дипломной работы.

Объектом изучения избрана кредитная деятельность современных банков.

Предметом исследования является практика осуществления банковских операций по предоставлению краткосрочных кредитов физическим и юридическим лицам в РКЦ №1 ОАО ВлПаритетбанкВ».

Целью дипломной работы является проведение анализа эффективности деятельности банка в части операций по кредитованию и определить пути повышение доходности от проведения указанных операций.

Для достижения поставленной цели в работе ставятся следующие задачи:

- раскрыть сущность и необходимость кредитов в современных условиях;

- изучить сложившиеся подходы к организации краткосрочного кредитования;

- изучить методику краткосрочного кредитования субъектов хозяйствования;

- изучить организацию краткосрочного кредитования банками физических лиц;

- проанализировать тенденции развития кредитования в современных условиях;

- выявить основные проблемы кредитования и определить перспективные пути их решения.

Дипломная работа состоит из введения, трех глав, заключения и приложений. В первой главе излагается сущность и необходимость кредита. Во второй главе рассмотрен порядок и особенности выдачи краткосрочного кредита субъектам хозяйствования и физическим лицам. В третьей главе проведен анализ роли и места операций по кредитованию.

1 СУЩНОСТЬ И НЕОБХОДИМОСТЬ КРЕДИТА В ЭКОНОМИКЕ

Слово ВлкредитВ» происходит от латинского слова creditum тАУ ссуда, долг. Однако многие экономисты связывают его с иными близкими по значению термином тАУ credo, т. е. ВлверюВ». Соответственно, в кредите видят долговое обязательство, напрямую связанное с доверием одного человека, передавшего другому определенную ценность. Такая трактовка происхождения слова ВлкредитВ» вполне правдоподобна, поскольку кредит и кредитные отношения возникают от сделок, в которых одна сторона (кредитодатель) предоставляет другой стороне (кредитополучателю) некий обладающий ценностью предмет в будущем [1, с.395].

Раскрывая сущностные свойства кредита, обычно дают следующее определение кредита как экономической категории: кредит тАУ это экономические отношения между кредитором и кредитополучателем по поводу возвратного движения стоимости [2, с.181].

Вслед за деньгами изобретение кредита является гениальным открытием человечества. Благодаря кредиту сокращается время на удовлетворение хозяйственных и личных потребностей. Предприятие - заемщик за счет дополнительной стоимости имеет возможность увеличить свои ресурсы, расширить хозяйство, ускорить достижение производственных целей. Граждане, воспользовавшись кредитом, имеют двойной шанс: либо применить способности и полученные дополнительные ресурсы для расширения своего дела, либо ускорить достижение потребительских целей, получить в свое распоряжение такие вещи, предметы, ценности, которыми они могли бы владеть лишь в будущем.

Кредит выступает опорой современной экономики, неотъемлемым элементом экономического развития. Его используют как крупные предприятия и объединения, так и малые производственные, сельскохозяйственные и торговые структуры; как государства, правительства, так и отдельные граждане.

Кредиторы, владеющие свободными ресурсами, только благодаря их передаче заемщику имеют возможность получить от него дополнительные денежные средства. Кредит, предоставляемый в денежной форме, представляет собой новые платежные средства.

При всей очевидности той пользы, которую приносит кредит, его воздействие на народное хозяйство оценивается неоднозначно. Зачастую одними специалистами считается, что кредит возникает от бедности, он нехватки имущества и ресурсов, имеющихся в распоряжении субъектов хозяйства. Кредит, по мнению других специалистов, разрушает экономику, поскольку за него надо платить, что подрывает финансовое положение заемщика, приводит к его банкротству.

Столь разноплановое понимание воздействия кредита на экономику во многом связано с отсутствием о нем четкого представления.

Появление кредита было объективно подготовлено особенностями структуры движения товара, которую можно выразить известной формулой: Д тАУ Т тАУ Д. Эта формула отражает и отношения между предприятиями, которые приобретают друг у друга сырье, материалы, полуфабрикаты, другие производственные ресурсы. Создают и продают готовый продукт и за полученную выручку постоянно возобновляют производственный цикл. Имея в виду кругооборот оборотного капитала, данную формулу можно детализировать:

ПЗ НЗП ГП Д

ПЗ НЗП ГП Д

(1.1)

(1.1)

где: ПЗ тАУ производственные запасы;

НЗП тАУ незавершенное производство;

ГП тАУ готовая продукция на складе;

Средства и предметы труда на предприятии в каждый момент времени находятся в производственной, товарной и денежной формах. На первой стадии кругооборота капитала денежная форма трансформируется в производственную тАУ за счет денежных средств приобретаются производственные ресурсы. На второй стадии создается готовый продукт (товар), производственная форма превращается в товарную. К стоимости средств производства здесь присоединяется вновь созданная стоимость. На третьей стадии реализуется готовая продукция. Товарная форма переходит в свою начальную денежную форму[3, с. 66].

В кругообороте оборотного капитала на практике, как правило, присутствуют своего рода разрывы: пополнять производство ресурсами нужно относительно ритмично, а выручка на расчетный счет предприятия поступает, зачастую, неравномерно. Поэтому моменты поступления тех или иных партий сырья, материалов, комплектующих, требующих оплаты, не совпадают во времени с наличием на расчетном счете предприятий соответствующих денежных средств. Кредит на текущую деятельность предприятия позволяет ВлзакрытьВ» упомянутые разрывы, сделать процесс воспроизводства непрерывным. Этим главным образом обосновывается необходимость краткосрочного кредита, без которого практически не обходится любое предприятие. Неравномерность движения оборотного капитала предприятий вызывает отклонения фактической потребности в оборотных средствах от нормативного объема собственных ресурсов, необходимых для их нормальной деятельности. Особенности кругооборота оборотного капитала предприятий объективно обусловливают несоответствия между потребностью в оборотных средствах и их фактическим наличием в данный временной момент. При этом может возникать как временный избыток оборотных средств, так и необходимость в привлечении дополнительных денежных ресурсов. Подобные приливы и отливы характерны для движения денежных средств всех предприятий.

При этом образование временно свободных средств на предприятиях обусловлено следующими причинами:

- характером оборота основного капитала. В процессе функционирования (оборота) основного капитала по мере его износа происходит образование и постепенное накопление амортизационного фонда, предназначенного для последующего обновления основного капитала.

Этот процесс охватывает значительный период времени, и вплоть до наступления срока обновления основного капитала в натуральной форме (полной замены изношенных средств производства) средства амортизационного фонда являются временно свободными, они ВлвыпадаютВ» из оборота;

- характером оборота оборотного капитала. Практически, как отмечалось выше, существует несовпадение в сроках реализации готовых товаров на рынке и закупки сырья, материалов, топлива тАУ новых элементов оборотного капитала, необходимых для продолжения процесса производства. К причинам, приводящим к несовпадению в сроках и, соответственно, к образованию временно свободного денежного фонда, относятся также сезонность закупок сельхозсырья для его переработки, периодичность выплаты заработной платы, арендных платежей и некоторых налогов. Расхождение в сроках продажи и купли товаров вообще характерно для торговли, особенно оптовой, и отражает своеобразный характер кругооборота торгового капитала, его отличительную черту;

- необходимость капитализации части прибыли. Накапливаемая часть прибыли предназначена для расширения производства, его модернизации и технического перевооружения. Условием реальной капитализации прибыли является достижение ею определенной величины, зависящей от масштаба производства. При крупных размерах промышленного производства требуется значительный добавочный капитал. Поэтому часть прибыли должна аккумулироваться в качестве специального денежного фонда в течение длительного времени до того момента, пока не достигнет размеров, достаточных для приобретения новых средств производства.

Следовательно, кругооборот и оборот промышленного и связанного с ним торгового капитала неизбежно приводят к образованию временно свободных денежных средств. Их высвобождение является объективной необходимостью, которая заложена и порождается самим ходом производства и обращения. В ходе промышленного воспроизводства действительно возникает потребность в дополнительных денежных средствах сверх уже авансированных в основной и оборотный капитал. Во-первых, денежные средства необходимы для обеспечения потребности субъектов хозяйствования в дополнительном оборотном капитале для их развития. Во-вторых, дополнительные денежные средства необходимы для обеспечения потребностей хозяйствующих субъектов в дополнительном основном капитале. Дополнительные средства позволяют снять ограничения на расширение производства, связанные со своеобразным характером оборота основного капитала. Последнее выражается в том, что мере его износа происходит накопление амортизационных отчислений, равных сравнительно части стоимости основного капитала. Поэтому до истечения срока его амортизации накопленной суммы денег может не хватить для проведения глубокой модернизации производства и расширения его масштабов. Кроме того, на момент своего использования амортизационный фонд может быть существенно обесценен инфляцией, а приобретаемые новые основные фонды, как правило, значительно дороже выбывающих. И собственных финансовых источников предприятия на эти цели, а именно, нераспределенной прибыли, амортизационных средств, недостаточно. Это предопределяет необходимость кредита на обновление средств труда, т.е. кредита на капиталовложения, который является долгосрочным. Следовательно, дополнительные средства позволяют значительно ускорить рост основного капитала и его обновление.

Помимо сказанного объективными условиями возникновения кредита являются:

- различия в длительности производственных циклов предприятий: предприятия с коротким производственным циклом имеют больше временно свободных денег и меньше нуждаются в кредитах. Предприятия же с длительным производственным циклом в большей мере зависят от наличия кредита;

- возможности накопления денежных ресурсов субъектами хозяйствования и сбережений населения, которые являются временно свободными средствами;

- наличие временно свободных денежных средств у государства (госбюджет) и во внебюджетных фондах (фонд социальной защиты населения, частные пенсионные фонды).

Для того, чтобы возможность кредита стала реальностью нужны два условия:

- кредит становится необходимым в том случае, если происходит совпадение интересов кредитора и заемщика;

- участники кредитной сделки тАУ кредитор и заемщик тАУ должны выступать как юридически самостоятельные субъекты, материально гарантирующие выполнение обязательств, вытекающих из экономических связей[4, с. 40].

Кредитор тАУ это субъект кредитных отношений, предоставляющий стоимость во временное пользование. Заемщик тАУ субъект кредитных отношений, получающий ссуду. Поэтому кредит проявляется в виде движения ссудного капитала. Можно выделить следующие формы его движения:

1)кредитование субъектов хозяйствования;

2)предоставление кредитов другим банкам;

3)кредитование населения.

Ссуженная стоимость тАУ объект кредитной сделки, по поводу которого возникают кредитные отношения. Она обладает специфическими чертами, характеризующими ее как объект именно кредитных отношений:

- движение ссуженной стоимости носит возвратный характер тАУ от кредитора к заемщику, а затем от заемщика к кредитору. Необходимость возврата ссуженной стоимости заемщиком определяется сохранением прав собственности на нее у кредитора, а обеспечение возврата достигается в процессе использования ссуженной стоимости в хозяйстве заемщика. Возвратный характер движение ссуженной стоимости предполагает ее сохранение на всех этапах этого движения;

- ссуженной стоимости присущ, как правило, авансирующий характер. Целью получения ссуды является не только покрытие временного недостатка собственных средств заемщиком, но и получение им дохода в результате использования ссуженной стоимости. Кредит предшествует образованию этих доходов:

- ссуженная стоимость временно прекращает движение у кредитора и продолжает его в хозяйстве заемщика;

- использование ссуженной стоимости позволяет обеспечивать непрерывность производства и на этой основе ускорять воспроизводственный процесс.

Как отмечено, важной чертой ссуженной стоимости является ее авансирующий характер. Ссужаемая стоимость, переходя от кредитора к заемщику, сохраняется в своем движении. Сохранение стоимости является важнейшим качеством кредита. Движение ссужаемой стоимости можно представить следующим образом:

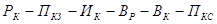

,

,

(1.2)

где: Рк тАУ размещение кредита;

Пкз тАУ получение кредита заемщиками;

Ик тАУ использование кредита;

Вр тАУ высвобождение ресурсов;

Вк тАУ возврат временно позаимствованной стоимости;

Пкс тАУ получение кредитором средств, размещенных в форме кредита.

Данные стадии движения ссужаемой стоимости при всей их самостоятельности имеют в известной степени условное значение. Кредит как экономическая категория является единым по своей сути, по характеру движения.

Кредиты предоставляются на основополагающих принципах возвратности, срочности и платности, обеспеченности и целевого характера[5, с.102].

Принцип возвратности отражает необходимость своевременного возврата полученных финансовых ресурсов после завершения их использования кредитополучателем.

Принцип срочности означает, что кредит должен быть не просто возвращен, а возвращен в строго определенный срок. Нарушение указанного условия является для кредитодателя достаточным основанием для применения к кредитополучателю экономических санкций.

Возвратность и срочность кредитования обусловлена тем, что кредитными ресурсами банка являются временно свободные денежные средства предприятий, учреждений и населения.

Принцип платности предполагает не только прямой возврат заемщиком полученных от банка кредитных ресурсов, но и оплату права на их временное использование. Экономическая сущность платы за кредит (процента) выражается в фактическом распределении дополнительно полученной за счет его использования прибыли между заемщиком и кредитором. Платность кредита стимулирует кредитополучателя к его наиболее продуктивному использованию, а банку-кредитору обеспечивает покрытие затрат, связанных с уплатой процентов за привлеченные в депозиты средства, затрат по содержанию аппарата, а также обеспечивает получение прибыли.

Дополнительными принципами кредитования являются обеспеченность кредита, его целевой и дифференцированный характер.

При известных принципах его основу составляет все-таки возвратность. Это всеобщее свойство кредита. Каждое решение о выдаче кредита соотносится с тем, сможет ли кредитор получить обратно денежные средства. Отсюда сущность кредита можно охарактеризовать как передачу кредитором ссуженной стоимости заемщику для использования на началах возвратности и в интересах общественных потребностей. Общество, естественно, заинтересовано в том, чтобы избежать омертвления временно свободных денежных средств и чтобы экономика развивалась непрерывно в расширенных масштабах.

Однако рассматривать кредит просто как переток ресурсов от кредиторов к кредитополучателям, осуществляемый на основе приведенных принципов, было бы не совсем верно. Для полного понимания его сущности необходимо определить, какие функции он выполняет и какую роль играет в развитии экономики.

Функции кредита и его роль тАУ понятия неотделимые друг от друга. Функции кредита тАУ это его общественное назначение, а роль тАУ это результат, полученный в процессе выполнения функции [6, с.150].

Выделяют две главные функции кредита тАУ перераспределительную и функцию замещения наличных денег кредитными операциями (эмиссионную).

Назначение перераспределительной функции заключается в том, что посредством кредита за счет временно свободных ресурсов одних юридических и физических лиц удовлетворяются временные потребности в средствах других юридических и физических лиц. Перераспределение стоимости может происходить по отраслевому и территориальному признакам. Межотраслевое перераспределение происходит, когда стоимость передается от кредитора, представляющего одну отрасль, к заемщику-предприятию другой отрасли. Средства, аккумулируемые банками, теряют ведомственный характер, они вливаются в общие банковские ресурсы и предоставляются предприятиям соответствующей отрасли независимо от того, сколько от нее поступило ресурсов. Внутриотраслевое перераспределение стоимости на началах возвратности происходит во время получения кредита предприятиями от отраслевых банков или тогда, если донорами и заемщиками являются предприятия одной отрасли.

Для кредита не имеет значения расположение друг относительно друга донора и заемщика. Подобное перераспределение стоимости можно назвать межтерриториальным. Независимо от того, имеет ли место межотраслевое, внутриотраслевое или межтерриториальное перераспределение ссужаемой стоимости, оно не сопровождается сменой собственника: собственность на передаваемую стоимость остается за кредитором.

Можно выделить следующие особенности, присущие перераспределению стоимости на основе кредита.

1.Посредством кредита могут перераспределяться как валовой продукт, национальный доход, так и все материальные блага, в частности, стоимость средств производства и предметов потребления, созданных в предыдущие периоды. Например, временно свободные ресурсы, аккумулированные в виде амортизации. По сути дела в процесс перераспределения через кредит может включаться все национальное богатство в отличие, скажем, от перераспределения через госбюджет.

2.С помощью кредита перераспределяются не только денежные, но и товарные ресурсы. В товарной форме выступают, к примеру, коммерческий и лизинговый кредит.

3.Перераспределение посредством кредита носит производительный характер. Для того, чтобы возвратить кредит в срок и с процентами, заемщик должен включить полученные средства в хозяйственный оборот, в воспроизводственный процесс возрастания стоимости.

4.Стоимость через кредит передается в основном напрямую, без участия посредников. Кредитор и заемщик непосредственно контактируют между собой. Хотя не исключаются случаи, когда кредит предоставляется при наличии третьего лица тАУ гаранта.

Функция замещения наличных денег кредитными операциями (эмиссионная) отражает современную организацию денежного оборота, в частности, его совершение в основном в безналичной форме. Перечисление денег банками с одного клиентского счета на другой дает возможность сократить налично-денежные платежи, улучшить структуру денежного оборота. Как отмечалось выше, помещая и храня деньги в банке, клиенты тем самым вступают в кредитные отношения с ним в качестве заемщиков. Предоставление ссуды банками производится в основном также в безналичной форме. Следовательно, безналичные расчеты являются кредитными операциями. В процессе движения кредита создаются кредитные орудия обращения, заменившие в современных денежных системах действительные деньги, т.е. золото. Тем самым, наряду с развитием безналичного оборота, выделяется такое функциональное назначение кредита как замещение в обращении золота кредитными деньгами. К кредитным деньгам относятся, как известно, знаки стоимости в виде банкнот, векселей, чеков. Произошло вытеснение золота из обращения кредитными деньгами. Новая форма денег вытесняет предыдущую, если она более экономична и может обеспечить более эффективную экономику.

Помимо указанных в качестве главных функций кредита, ряд авторов выделяет и другие его функции. Например, контрольно-стимулирующую. Эта функция означает, что размещение, использование и возврат кредита контролируются как кредитором, так и заемщиком. Кредит стимулирует экономное использование ссуженной стоимости заемщиком. При этом кредит должен соответствовать сроку, в течение которого окупятся произведенные затраты, а полученный доход позволит выплатить проценты. В качестве функций кредита также называют экономию издержек обращения, концентрацию и накопление капитала.

Роль кредита проявляется в виде конкретных результатов его функционирования в экономике. Роль эта достаточно весома и многогранна и проявляется как на макроуровне, так и на микроуровне. В современной экономике следует выделить роль кредита в:

а)содействии непрерывности воспроизводственного процесса, ускорении оборота производственных фондов тАУ благодаря кредиту путем предоставления заемных средств преодолеваются непрерывно возникающие у предприятий ВлприливыВ» и ВлотливыВ» денежных средств при систематических несовпадениях текущих поступлений выручки и расходов. Происходит более быстрое вовлечение ресурсов в хозяйственный оборот;

б)регулировании процесса воспроизводства тАУ регулирующее воздействие кредита проявляется одновременно на макроуровне через государственную денежно-кредитную политику, в способствовании сбалансированности экономики, и на микроуровне через отношения коммерческого расчета в качестве источника формирования оборотных средств предприятий;

в)экономии издержек обращения тАУ которая достигается за счет ускорения обращения капитала;

г)ускорение концентрации и централизации капитала:

д)содействии развитию научно-технического прогресса тАУ при недостатке собственных финансовых источников на цели капиталовложений кредит позволяет предприятиям приобретать как правило дорогостоящие современные технологии, оборудование и т.п.;

е)развитии международных экономических связей тАУ кредит позволяет осуществлять импорт товаров и при пассивном торговом сальдо, способствует увеличению экспорта, является фактором развития международного разделения труда;

ж)социальной сфере - повышая эффективность экономики кредит создает условия и для роста зарплаты на предприятиях, потребительский кредит непосредственно увеличивает платежеспособный спрос населения и повышает его жизненный уровень.

Представление о кредите не может быть полным без раскрытия законов его движения. Законы кредита тАУ это экономические законы, которые представляют объективно существующие устойчивые причинно-следственные связи между экономическими явлениями, в частности, между кредитом и другими экономическими категориями. В законах кредита раскрываются наиболее типичные, существенные черты развития и функционирования кредитных отношений. Законы кредита конкретны, проявляются прежде всего как законы его движения, т.е. законы движения ссужаемой стоимости. В связи с этим в перечне законов кредита правильно в первую очередь выделить закон возвратности ссужаемой стоимости.

Закон возвратности кредита, в отличие от собственных или бюджетных средств, отражает возвращение ссуженной стоимости к кредитору, т.е., к своему исходному пункту движения. В процессе возврата от заемщика к кредитору передается та же ссуженная стоимость, которая передавалась во временное пользование. Причем эта стоимость совершает двойной кругооборот тАУ в хозяйственном обороте заемщика и с процентами возвращается банку.

Закон сохранения ссуженной стоимости означает, что средства, предоставляемые во временное пользование, возвратившись к кредитору, не должны терять своей покупательной способности. Ссужаемая стоимость возвращается к кредитору в денежной форме и должна реально возрасти за счет выплачиваемого процента. Тем не менее в условиях высокой инфляции вследствие обесценения денег кредитор может получить от заемщика реально меньшую стоимость, чем ту, которую он ссужал. Поэтому проценты за кредит должны перекрывать темпы инфляции.

Закон равновесия между высвобождаемыми и перераспределяемыми на началах возвратности ресурсами регулирует зависимость кредита от источников его образования. Банки как кредитные институты, выполняющие посреднические функции в перераспределении временно свободных средств, могут осуществлять кредитные операции в пределах аккумулированных ими средств. Это же относится и к Центробанку. Если Центробанк прибегает к практике выдачи необеспеченных материальными активами кредитных ресурсов, он нарушает указанный закон равновесия.

Закон срочности кредита отражает временный характер кредитного отношения. Особенностью кредитной сделки является предоставление ссужаемой стоимости только во временное пользование, что объясняется и временным характером высвобождения средств у кредитора и сохранения им прав собственности на них. Время функционирования кредита зависит от ряда факторов, в том числе времени высвобождения ресурсов. Чем продолжительнее время, на которое высвобождена стоимость у кредитора, тем шире возможности увеличения срока ее функционирования в хозяйстве заемщика.

Законы кредита конкретны. Затрагивая особые стороны движения кредита, они определяютнаправление его движения, связи со смежными экономическими категориями. В определенном смысле законы кредита более конкретны, нежели законы воспроизводства и его отдельных стадий. Отход от требований этих законов, нарушение их сущности отрицательно влияют на денежный оборот, дестабилизируют экономику.

Расширение и сужение сферы использования кредита имеет определенные пределы, которые принято называть границами кредита.

Экономические границы кредита следует понимать как предел отношений по поводу возвратного движения стоимости. Как материальный процесс кредит имеет пространственную, временную и качественную определенность. Это означает, что кредитные отношения занимают строго определенное положение в пространстве, кредит конечен во времени и обладает совокупностью присущих только ему свойств. На макроэкономическом уровне выделяют внешние и внутренние границы кредита. Внешние границы отделяют кредитные отношения во времени и пространстве от всех других экономических отношений. Так, параметры кредитной сферы зависят от объемов бюджетного финансирования экономики, размер кредитных вложений воздействует на совокупную денежную массу и т.д. Внутренние границы показывают объективно допустимую меру развития отдельных форм кредита тАУ банковского, коммерческого, государственного, потребительского тАУ в пределах внешней границы кредитных отношений. Внешние и внутренние границы взаимосвязаны. Установление экономических границ кредита предусматривает их количественную и качественную характеристику.

Количественные границы кредита тАУ это границы кредитных вложений в народное хозяйство в конкретный период времени.

Качественные границы кредита или границы (сфера действия) кредитных отношения обусловлены возникновением кредита, его необходимостью и возможностью. Избыточное предоставление кредита негативно влияет на экономику, приводит к перекредитованию предприятий, к образованию за счет заемных средств повышенных запасов, в которые отвлекаются ресурсы. Избыточное предоставление кредита ослабляет заинтересованность предприятий в экономном, эффективном использовании заемных ресурсов. Если же потребности предприятий в средствах удовлетворяются за счет кредита не полностью, возникают трудности в приобретении необходимых производственный ресурсов, что влечет за собой замедление воспроизводственных процессов. Если у предприятий-заемщиков не достает реальной материальной ответственности за результаты использования ссуженной стоимости, нет и гарантий нормального функционирования кредитных отношений, возвратности ссужаемой стоимости. При определении границ применения кредита важно учитывать, что кредит тАУ это метод возвратного предоставления средств, и потому предоставление ссуд возможно исходя из наличия необходимых условий возврата заемных средств. Наиболее приемлемым является предоставление ссуд для авансирования их в оборотные средства заемщика. При этом имеется в виду, что такие средства высвобождаются после завершения кругооборота и могут служить источником погашения ссудной задолженности. Приемлемой сферой применения кредита выступает также потребность в средствах для увеличения основных фондов. Погашение таких ссуд может производиться в пределах срока окупаемости затрат на капиталовложения, в основном за счет прибыли заемщика, образующейся за счет использования обновленных основных фондов.

Исходя из функций, выполняемых кредитом, выделяют его функциональные границы тАУ перераспределительную и эмиссионную (антиципационную). Прераспределительная граница кредита показывает обоснованные пределы перераспределения средств на основе кредита. На практике это означает, в частности, что активные операции банков должны увязываться с их депозитными операциями. Выдача кредитов банками должна осуществляться в пределах имеющихся у них свободных ресурсов, а при недостаточности последних тАУ за счет средств, заимствованных у других банков. Однако в качестве источника кредитования используются и вновь созданные ресурсы, т.е. эмитированные средства. В этом случае проявляются антиципационные свойства кредита, заключающиеся в его способности опережать во времени создание накоплений в товарной и денежной формах. Эмиссионные кредиты выдаются под будущие затраты, под еще не произведенную продукцию и прямо влияют на совокупную денежную массу. Их объем не может быть произвольным и определяется обоснованной эмиссионной границей. Речь идет об управляемой, контролируемой кредитной эмиссии.

Формы кредита связаны с его структурой, которая включает кредитора, заемщика и ссуженную стоимость. Поэтому формы кредита можно рассматривать в зависимости от характера ссужаемой стоимости, кредитора и заемщика и целевых потребностей заемщика. По сфере функционирования можно выделить национальный и международный кредит. По характеру ссужаемой стоимости тАУ денежный, товарный и смешанный (товарно-денежный) кредит. Последний предоставляется в денежной форме, а возвращается товарами. По субъектам кредитный отношений тАУ банковский, государственный, коммерческий, потребительский, лизинговый, факторинговый, ипотечный.