Расчеты пластиковыми карточками

МИНИСТЕРСТВО ОБРАЗОВАНИЯ РЕСПУБЛИКИ БЕЛАРУСЬ

УО ВлБЕЛОРУССКИЙ ГОСУДАРСТВЕННЫЙ ЭКОНОМИЧЕСКИЙ УНИВЕРСИТЕТВ»

Реферат

на тему: ВлРасчет пластиковыми карточкамиВ»

Выполнила:

студентка

ФМК, 3курс, гр. ДМП - 1 В.В. Вишневская

Проверила: Е.С. Рыбалтовская

Минск 2008

Минск 2008

ОБЩИЕ СВЕДЕНИЯ О ПЛАСТИКОВЫХ КАРТАХ

Пластиковые карточки устоявшаяся и привычная для пользователя форма безналичного расчета.

Идея кредитной карточки была выдвинута еще в прошлом веке Эдуардом Беллами, однако впервые картонные кредитные карточки начали применяться на торговых предприятиях США только в 20-е годы нашего столетия. Поиск подходящего материала затянулся на десятилетия, и лишь в 60-е годы было найдено приемлемое решение - пластиковая карточка с магнитной полосой.

Десять лет спустя, в 1975 г. француз Ролан Морено изобрел и запатентовал электронную карту памяти. Прошло еще несколько лет, и компания Bull (Франция) разработала и запатентовала смарт-карту со встроенным микропроцессором. С того времени и по сей день идет конкурентная борьба между картами с магнитной полосой и смарт-картами. Пока выигрывают первые - за счет широко распространенных и ставших уже традиционными платежных систем VISA, Eurocard/MasterCard, American Express, Diners Club и др. Однако огромные возможности, заложенные в концепции использования смарт-карт при безналичных расчетах, становятся все более привлекательными для банков, финансовых компаний и просто крупных предприятий с большим числом работающих.

Пластиковая карточка - это персонифицированный платежный инструмент, предоставляющий пользующемуся карточкой лицу возможность безналичной оплаты товаров и/или услуг, а также получения наличных средств в отделениях (филиалах) банков и банковских автоматах (банкоматах). Принимающие карточку предприятия торговли/сервиса и отделения банков образуют сеть точек обслуживания карточки (или приемную сеть). Пластиковые карты можно разделить на два типа:

1) магнитные карты

2) карты памяти.

Простейшим видом пластиковых карт является магнитная карта. Эта пластиковая карточка, соответствующая спецификациям ISO, имеет на обратной стороне магнитную полосу с информацией объемом около 100 байт, которая считывается специальным устройством. Такие магнитные карточки широко используются во всем мире в качестве кредитных (VISA, MasterCard, Eurocard и т. д.), а также как дебетовые банковские карточки в банкоматах. Магнитная полоса карточки имеет, как правило, три дорожки; в финансовой сфере в основном используют вторую. На ней постоянно хранится информация, включающая номер карты или банковского текущего счета, имя и фамилию владельца, срок годности карты (даты начала и конца срока). На магнитной полосе финансовой информации о состоянии счета владельца карты нет. Существует два режима работы с магнитными картами. В режиме on-line устройство (торговый терминал, электронная касса, банкомат) считывает информацию с магнитной карты, которая по телефонной сети или спецканалу связи передается в центр авторизации карт. Здесь полученное сообщение обрабатывается, а затем в процессинговом центре со счета владельца карты либо списывается сумма покупки (дебетовые карты), либо на сумму покупки увеличивается долг владельца карты (кредитные карты). При этом, как правило, проверяется следующее: не является ли карта утерянной или украденной, достаточно ли средств на счете владельца (для дебетовых карт), не превышен ли лимит кредита (для кредитных). В режиме off-line информация о покупке, сделанной владельцем карточки, никуда не передается, а хранится в торговом терминале или электронной кассе. Для печати чеков используются специальные устройства ручной прокатки, дублирующие выгравированную на карточке информацию о ее владельце.

Более сложной является так называемая карта памяти, в которой нет магнитной полосы, зато встроена микросхема, содержащая память и устройство для записи/считывания информации. Объем памяти колеблется в достаточно широком диапазоне, однако в среднем не превышает 256 байт. Такие карты имеют больше возможностей по сравнению с магнитными, но и стоят несколько дороже. Наибольшее распространение в мире получили телефонные карты памяти, владельцы которых могут сделать определенное число телефонных звонков. Карточка применяется в контактном режиме (микросхема физически соприкасается с контактами считывающего устройства). При каждом новом контакте число "разрешенных" звонков в памяти карточки уменьшается на единицу. После того как лимит оплаченных звонков будет исчерпан, карточка перестает функционировать. Самой мощной из известных сегодня разновидностей "пластиковых денег" является интеллектуальная карта (смарт-карта). Такие карты содержат встроенный микропроцессор, могут иметь оперативную (для использования в процессе обработки) и постоянную (для хранения неизменяемых данных) память, а также встроенную систему обеспечения безопасности и защиты данных. Различают контактные и бесконтактные (работающие на расстоянии от считывающего устройства) смарт-карты. Смарт-карты используются в самых разных финансовых приложениях, обеспечивая сохранность, целостность и конфиденциальность информации.

Технологии интеллектуальных карт достаточно разнообразны. Одно из наиболее распространенных приложений смарт-карт - их использование как электронных кошельков. Электронные кошельки позволяют хранить в своей памяти определенную сумму, тратить которую можно уже безо всякой авторизации. Необходимость в последней возникает только тогда, когда виртуальные деньги кончились, и карточку нужно "зарядить" новыми через терминалы типа банкоматов. Наиболее продвинутыми на данный момент являются электронные кошельки производства компании Мondex . Эти системы даже позволяют дать (или взять) деньги взаймы, если соответствующая операция производится между двумя клиентами Mondexа. От традиционной карточки карточку Mondex отличает наличие специального футляра, напоминающего по внешнему виду микрокалькулятор-книжечку. Ее "разворот" устроен таким образом, что с одной стороны находится гнездо для собственно карты, а с другой - миниатюрная клавиатура и дисплей. С помощью этой карты такие действия, как проверка остатка денег, перевод "наличности" из одной валюты в другую и т.п. становятся доступными. Кроме технологии Mondex, аналогичные платежные системы разрабатывают такие известные корпорации, как Visa и MasterCard. Повсеместное их внедрение позволит практически полностью отказаться от "натуральных" денег. С помощью новых карт можно расплачиваться с таксистами и даже давать чаевые в гостинице. Достаточно легко, уже сейчас, нарисовать следующую картину. Вы заходите пообедать и для оплаты достаете свой электронный бумажник с беспроводной связью. Из появившихся на табло кассы возможных для оплаты сумм 50 долларов и 5 ч. руб. выбираете 5 ч.руб (частных рублей). Набираете на клавиатуре электронного бумажника известный только вам код, и указанная сумма поступает для оплаты на счет ресторана. Денежная единица "частный рубль" обозначает частную валюту, конкурирующую с долларами. Приблизительно так может выглядеть процедура работы с виртуальными деньгами в недалеком будущем. Электронные бумажники уже появились, беспроводная связь тоже есть, осталось создать частную валюту, без которой, как утверждает теория цифровых денег, невозможно обеспечить полномасштабную электронную коммерцию.

В Республике Беларусь системы расчетов на основе использования банковских пластиковых карточек включают национальную систему ВлБелкартВ» и, частные внутренние карточные платежные системы отдельных банков и международные системы, действующие на территории страны, такие как VISA, MASTERCARD, тАШUnion CardтАЩ, тАШDiners ClubтАЩ и т. д. В настоящее время примерно 90% общего количества обращающихся в РБ банковских пластиковых карточек составляют карточки международных систем.

В Республике Беларусь получили распространение следующие виды банковских пластиковых карточек:

1) дебетовая тАУ позволяет проводить операции в пределах остатка средств на карт тАУ счете, а также, если это предусмотрено договором, в пределах овердрафта по этому счету;

2) кредитная тАУ дает возможность проводить операции в пределах суммы кредита, установленной договором карт тАУ счета.

ПРОЦЕСС РАiЕТА ПЛАСТИКОВЫМИ КАРТАМИ

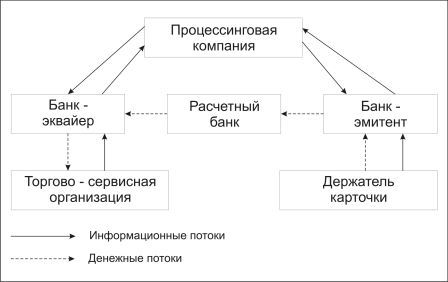

В системе расчетов по карточкам участвуют следующие субъекты:

тАФ владелец карточки (Cardholder)

тАФ банк-эмитент (Issuer), клиентом которого является держатель карточки;

тАФ банк-эквайрер (Acquirer), владеющий устройством (например, банкоматом) или магазином, через который произошла операция, обслуживает держателей карточек. На этапе вступления в платежную систему банк-эквайрер заключает договор с процессинговой компанией на получение права (лицензии) на обслуживание держателей карточек в создаваемой им терминальной сети, открывает корреспондентский счет в расчетном банке системы и выбирает способ взаимодействия с процессинговым центром.

тАФ расчетный банк системы тАФ обеспечивает обслуживание корреспондентских счетов, открываемых в нем банками-эмитентами и банками-эквайрерами, и перечисление средств в соответствии с условиями и сроками указанными в договорах с ними;

тАФ процессинговая компания - организация, имеющая договорные отношение с банками-участниками платежной системы и обеспечивающая маршрутизацию транзакций от банка-эквайрера в банк-эмитент для ее авторизации.

Рассмотрим процесс расчета пластиковыми карточками.

На данном рисунке представлена общая схема движения информационных и денежных потоков в процессе расчета банковской картой.

Сначала рассмотрим процесс авторизации. Допустим, держатель карточки пришел в магазин и решил оплатить покупку своей банковской карточкой. Продавец авторизует сделку, т.е. передает эквайреру информацию о номере карточки и сумме оплаты. В транзакцию, кроме этого еще входит дата и время операции, учетный код торгово-сервисной организации. Далее эквайрер отправляет эту информацию в систему. Процессинговая компания переправляет полученные данные эмитенту, и тот проверяет счет клиента. Если оплата возможна, то соответствующая сумма эмитентом резервируется, и разрешение на проведение операции направляется процессинговой компании, а оттуда эквайреру. Получив разрешение, эквайрер направляет его в торгово-сервисную организацию. Обычно это оформляется в виде кода авторизации - некоторого числа. Если код авторизации не получен, то это означает, что сделка не одобрена, и торгово-сервисная организация не может принять данную карточку к оплате.

Сделка может быть запрещена по следующим причинам:

тАФ карточка объявлена пропавшей или украденной; в этом случае подключается отдел безопасности и, если у него есть причины ожидать, что она будет использована для обмана, устанавливается связь с полицией; в подобных случаях торговцы часто получают распоряжение реквизировать карточку;

тАФ владелец карточки исчерпал свой лимит кредитования; в этом случае должностное лица банка беседует с клиентом и может снять запрет на совершение сделки;

тАФ владелец карточки существенно просрочил время платежей и его счет аннулирован.

Кроме того, выпускается бюллетень, называемый тАЬчерным спискомтАЭ (hot card list, warning list). Этот бюллетень аннулированных , потерянных или украденных карточек предназначен для торговцев и с ним следует сверятся в случаях, когда сумма сделки превышает установленный потолок.

Что же возникло, когда продавец получил код авторизации? По данной сделке между участниками системы возникли отношения "должник-кредитор". Кто должен торгово-сервисной организации? Эквайрер. Кто должен эквайреру? Система (точнее, расчетный банк). Кто должен системе (расчетному банку)? Эмитент. Кто должен эмитенту? Держатель карточки, который приобрел покупку. Никаких движений денежных средств не произошло; наш магазин пока получил вместо денег код авторизации. Вот почему некоторые торгово-сервисные организации не желают принимать карточки. Они не получают деньги сразу, т.е. при оплате карточки они на некоторое время изымаются из оборота. И такие отношения устанавливаются по каждой сделке. Только с расчетного часа система начинает разрешать эти отношения. Эмитент списывает зарезервированную сумму авторизованной сделки на счет расчетного банка, расчетный банк переводит деньги на счет эквайрера, эквайрер - на счет торгово-сервисной организации. Кроме того, за обслуживание эквайрер берет с торгово-сервисной организации комиссию.

Процессинговый центр может быть уполномочен на проведение авторизации по карточкам банка-эмитента. В этом случае процессинговый центр ведет базу данных по карточкам, счетам и остаткам на них банка-эмитента.

Здесь был изложен только принцип. Вообще-то, процесс авторизации гораздо более сложный, данные могут обрабатывать множество технологических агентов. Более того, в системе так распределяются риски, что одобрение сделки можно получить, не обращаясь к эмитенту. На каждой стадии есть суммовые пороги, ниже который одобрение сделки происходит автоматически. Например, платежный терминал может и не звонить эквайреру (точнее, компьютеру, который стоит у эквайрера или в процессинговой компании). Если сумма платежа меньше введенного в него эквайрером лимита, то терминал сам дает разрешение на оформление сделки, точнее - просто печатает торговый чек.

Вместе с этим смотрят:

РЖнвестицiйна дiяльнiсть комерцiйного банку та ii вплив на його фiнансовий стан

РЖнвестицiйна полiтика банкiв в Украiнi

РЖнкорпорацiя та консолiдацiя як первиннi форми систематизацii банкiвського законодавства Украiни

РЖнструменти пiдтримки платоспроможностi та лiквiдностi комерцiйного банку (на прикладi АКБ "Приватбанк")

РЖпотечне кредитування як механiзм залучення фiнансових ресурсiв для пiдприiмницькоi дiяльностi