Роль и место вкладов населения в деятельности коммерческого банка

Сущность банковского бизнеса состоит в получении доходов от операций, так или иначе связанных с использованием ресурсов, сформированных за счет аккумуляции средств клиентов. Эти ресурсы используются для вложений в кредитные и инвестиционные проекты субъектов хозяйствования, а также при осуществлении собственных затрат банка.

В рыночной экономике ресурсы коммерческих банков имеют первостепенное значение. Они служат необходимым активным элементом банковской деятельности. Коммерческий банк, с одной стороны, привлекает свободные денежные средства юридических и физических лиц, формируя тем самым свою ресурсную базу, а с другой тАУ размещает ее от своего имени на условиях возвратности, срочности и платности. При этом коммерческий банк может осуществлять свои операции только в пределах имеющихся у него ресурсов. Характер этих операций зависит от качественного состава ресурсной базы банка. Так, коммерческий банк, ресурсы которого имеют в основном краткосрочный характер, практически лишен возможности осуществлять долгосрочные кредитные вложения. Следовательно, в рыночных условиях именно объем и качественный состав средств, которыми располагает коммерческий банк, определяют масштабы и направления его деятельности. В связи с этим вопросы формирования ресурсной базы, оптимизация ее структуры и обеспечение стабильности являются весьма актуальными в работе банка.

Ресурсная база коммерческого банка является одной из основ, на которой строится весь механизм банковской деятельности. Любой абсолютный или относительный показатель работы банка, любая сфера его коммерческих усилий, любой сегмент рынка, на котором он присутствует, так или иначе имеют выход на эту категорию. Либо она обеспечивает их оптимальный размер, либо сама находится под их воздействием.

В условиях рыночной экономики исключительно важны процессы формирования банковских ресурсов, оптимизации их структуры и в связи с этим тАУ качество управления всеми источниками средств, которые образуют ресурсный потенциал коммерческого банка. Формирование источников финансовых ресурсов является базовой задачей банка. При этом банк должен стремиться к привлечению большего количества дешевых и надежных кредитных ресурсов. Отечественная практика свидетельствует о том, что финансовое благополучие банка зависит в очень большой степени от стабильности его ресурсной базы. Способность привлечь значительную сумму кредитных ресурсов свидетельствует о профессионализме руководства и доверии банку со стороны клиентов.

Ресурсная база банка отражает уровень рыночной позиции банка, возможности, которыми он располагает для проведения коммерческой деятельности.

Традиционно основной объём ресурсов формируется коммерческими банками за счёт привлечённых средств. Чаще всего их доля в общей сумме банковских ресурсов составляет около 70%, а у некоторых может достигать 80-85%. Собственные же средства банков составляют 20-30% всей ресурсной базы. Депозиты составляют основную часть привлечённых ресурсов коммерческих банков. Они представляют собой денежные средства, внесённые в банк клиентами тАУ юридическими и физическими лицами. Разнообразие условий и способов привлечения средств в депозиты связано со стремлением банков в условиях достаточно жёсткой конкуренции на рынке банковских ресурсов обеспечить режим максимального благоприятствования различным категориям клиентов и одновременно получить для себя стабильный приток ресурсов. Разновидностью привлечённых ресурсов является также средства на расчётных счетах и текущих счетах субъектов хозяйствования всех форм собственности; средства, полученные от Национального банка Республики Беларусь и средства, привлечённые от других коммерческих банков; остатки средств на других коммерческих счетах; выпущенные банком ценные бумаги.

1.РОЛЬ И МЕСТО ВКЛАДОВ (ДЕПОЗИТОВ) НАСЕЛЕНИЯ В ДЕЯТЕЛЬНОСТИ КОММЕРЧЕСКОГО БАНКА

1.1 Экономическая сущность вкладов (депозитов) с физическими лицами коммерческого банка

В соответствии со ст. 180 Банковского кодекса Республики Беларусь банковский вклад (депозит) тАФ это денежные средства в белорусских рублях или иностранной валюте, размещаемые физическими и юридическими лицами в целях хранения и получения дохода на срок или до востребования [1].

Определение договора банковского вклада (депозита) приведено в ст. 773 Гражданского кодекса Республики Беларусь, согласно которой тАЬпо договору банковского вклада (депозита) одна сторона (вкладополучатель) принимает от другой стороны (вкладчика) денежную сумму (вклад, депозит) и обязуется возвратить вкладчику вклад, а также начисленные на вклад проценты на условиях и в порядке, предусмотренных договоромтАЭ [2]. Аналогичное изложенному определение указанного договора содержится также в ст. 182 Банковского кодекса Республики Беларусь.

Содержание гл. 44 Гражданского кодекса Республики Беларусь ВлБанковский вклад (депозит)В» исчерпывается приведенной выше статьей, поэтому характеристику конкретных отношений, складывающихся в указанной сфере необходимо основывать на анализе не только соответствующих норм банковского законодательства, к которому отсылает Гражданский кодекс Республики Беларусь, но и допустимых к применению других норм гражданского законодательства.

Несмотря на наличие определений банковского вклада (депозита) и одноименного договора, следует, тем не менее, отметить, что вопрос о юридической природе опосредуемых им отношений далеко не однозначен. Это нашло свое отражение не только в теории права, но и в законодательстве и практике его применения.

Достаточно сказать, что в советской цивилистике договор банковского вклада (депозита) рассматривался и рассматривается в настоящее время либо как разновидность договора займа, либо как разновидность договора иррегулярного хранения, либо как смешанный договор, обладающий признаками займа и хранения, либо как самостоятельный гражданско-правовой договор. Наличие подобных точек зрения объясняет в какой-то мере и недостаточно аргументированную и обоснованную позицию законодателя. Так, ст. 87 Основ гражданского законодательства 1961 г. предусматривалось право граждан хранить денежные средства в государственных трудовых сберегательных кассах и в других кредитных учреждениях, распоряжаться вкладами, получать по вкладам доход. Обязанность банка по хранению денежных средств вкладчиков рассматривалась в качестве основной и в ст. 389 Гражданского кодекса Республики Беларусь 1964 г. Законом Республики Беларусь от 3 марта 1994 г. ВлО внесении изменений и дополнений в Гражданский кодекс Республики БеларусьВ» указанная статья была признана утратившей силу. В то же время ст. 385 Гражданского кодекса Республики Беларусь была изложена в новой редакции, согласно которой отношения по хранению денежных средств банками, осуществлению ими других банковских операций, в том числе основанные на договорах банковского счета и банковского вклада, регулируются специальным законодательством. Новое гражданское законодательство, хотя и включило в понятие Влбанковский вкладВ» термин ВлдепозитВ» (от лат. depositum - хранение), являющийся фактически синонимом, тем не менее, в определении договора не содержит даже упоминания об обязанности банка ВлхранитьВ» денежные средства вкладчика. В связи с этим наличие в ст. 180 Банковского кодекса указания на цель хранения следует рассматривать как дань банковским традициям, имеющую скорее экономический, нежели юридический смысл [3].

Особенность депозита, заключается в его двойственной природе. Депозиты являются для вкладчиков потенциальными деньгами. Так, вкладчик может выписать чек и пустить соответствующую сумму в обращение. Но в тоже время тАЬбанковские деньгитАЭ приносят процент. Они выступают для вкладчика в двойной роли: в роли денег, с одной стороны, и в роли капитала, приносящего процент, с другой. Преимущество депозита перед наличными деньгами заключается в том, что депозит приносит проценты. Недостаток заключается в том, что депозит приносит пониженный процент по сравнению с тем процентом, который обыкновенно приносит капитал. Данный момент обосновывается тем, что процент, выплачиваемый по депозитам, ниже того процента, который банки получают за помещаемый ими в различных предприятиях капитал.

Исходя из вышесказанного, депозит выгоден не только вкладчику, но и банку. Множество депозитов способно создать банку ссудный капитал, который он затем разместит на выгодных условиях в любой сфере хозяйства. Разница в процентах по депозитам и процентах, получаемых от заемщиков капитала, есть вознаграждение банку за проведенную им работу по привлечению свободных денежных средств и размещению ссудного капитала, называемый процентной маржой.

Таким образом, депозитными называются операции банков по привлечению денежных средств юридических и физических лиц во вклады (либо на определенные сроки, либо до востребования) с целью их размещения в активные операции. Данные операции составляют основную группу пассивных операций.

Субъектами депозитных операций могут выступать коммерческие банки, небанковские финансово-кредитные организации, учреждения, субъекты хозяйствования и физические лица.

Объектами депозитных операций являются депозиты тАУ суммы денежных средств, которые субъекты депозитных операций вносят в банк или которые на определенное время оседают на счетах в банке.

На основе депозитных операций коммерческих банков формируется подавляющая часть их ресурсов, используемых на цели краткосрочного и долгосрочного кредитования субъектов хозяйствования и населения. Ведь формирование депозитной базы на широкой структурной основе с использованием различных инструментов и источников привлечения средств позволяет поддерживать потенциал банка в плане проведения активных операций на адекватном уровне, а также гибко реагировать на финансовые потребности клиентуры. В конечном счете, чем больше средств будет привлечено на депозитные счета в банковскую систему, тем больший объем ВВП будет направлен на накопление и тем больше ресурсов может быть размещено посредством кредита в инвестиционные вложения [4].

Коммерческие банки в условиях конкурентной борьбы на рынке кредитных ресурсов должны постоянно заботиться как о количественном, так и о качественном улучшении своих депозитов. Они используют для этого разные методы (процентную ставку, различные услуги и льготы вкладчикам). При этом все банки соблюдают несколько основополагающих принципов организации депозитных операций. Они заключаются в следующем:

- депозитные операции должны содействовать получению прибыли или создавать условия для получения прибыли в будущем;

- депозитные операции должны быть разнообразными и вестись с различными субъектами;

- особое внимание в процессе организации депозитных операций следует уделять срочным вкладам;

- должна обеспечиваться взаимосвязь и согласованность между депозитными и кредитными операциями по срокам и суммам депозитов и кредитных вложений;

- организуя депозитные и кредитные операции, банк должен стремиться к минимизации своих свободных ресурсов;

- банку следует принимать меры к развитию банковских услуг, способствовать привлечению депозитов.

Таким образом, депозитные операции проводятся банками на основании соблюдения условий ликвидности баланса банка и хозрасчетных интересов.

Платой банков за пользование временно свободными денежными средствами клиентов является депозитный процент. Уровень депозитного процента оказывает существенное влияние на уровень процента за кредит. Процентная политика тАУ одно из важнейших средств конкурентной борьбы между банками за привлечение ресурсов. Уровень депозитных процентных ставок банки определяют самостоятельно, исходя из разработанной депозитной политики. На уровень депозитных ставок оказывают влияние различные факторы:

- cостояние денежного рынка;

- cпрос на кредитные ресурсы;

- ставка рефинансирования;

- уровень инфляции;

- сроки привлечения ресурсов;

- характер клиентов;

- режим функционирования счета;

- соблюдение клиентом условий договора в отношении сроков.

Существуют различные способы исчисления и уплаты процентов:

1) простые проценты тАУ в качестве базы для расчета используется фактический остаток вклада, по которому проценты начисляются с определенной периодичностью. Проценты могут выдаваться вкладчику или аккумулироваться на отдельном счете и выплачиваться по окончании срока депозита;

2) сложные проценты тАУ сумма начисленных процентов добавляется к основной сумме вклада, в следующем периоде начисление процентов ведется по совокупности.

Существуют также процентные ставки фиксированные и плавающие. Первые не изменяются в течении всего срока депозитного договора, вторые могут меняться по различным причинам.

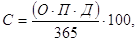

Проценты по депозитам начисляются и выплачиваются банками исходя из установленных в договорах процентных ставок, сроков и сумм. Сумма процентов по вкладу определяется по формуле (1.1):

(1.1)

(1.1)

где С тАУ сумма начисленных процентов;

О тАУ сумма вклада;

П тАУ годовая процентная ставка по вкладу;

Д тАУ количество дней хранения средств во вкладе;

365 (366) тАУ количество дней в году.

Естественно, каждый банк не заинтересован в слишком высоком уровне процентной ставки. Однако он должен поддерживать ее на таком уровне, который был бы привлекательным для клиентов. Между величиной процента, сроком и суммой депозита существует устойчивая зависимость: чем надежнее пассивы, т.е. чем больше срок и сумма депозита, тем больший процент гарантирует банк.

1.2 Классификация депозитов

Современная банковская практика характеризуется большим разнообразием вкладов, депозитов и депозитных счетов. Это обусловлено стремлением банков в условиях сегментированного высококонкурентного рынка наиболее полно удовлетворить спрос различных групп клиентов на банковские услуги и привлечь их сбережения и свободные денежные капиталы на банковские счета.

Нужно отметить, что среди пассивных операций коммерческих банков обычно основной объем приходится на операции по формированию депозитов до востребования. Они представляют собой средства, которые без предварительного уведомления банка со стороны клиента могут быть востребованы в любой момент. Эти средства оседают в виде остатков на определенных банковских счетах, открытых их владельцами для осуществления расчетов и платежей или же для иного целевого использования средств, и, как правило, получение доходов по таким счетам не является основным мотивом их открытия.

В банковской практике сформировались следующие виды счетов, остатки на которых можно классифицировать как депозиты до востребования. Прежде всего, это текущие (расчетные) счета, которые открываются предприятиям и предпринимателям для зачисления поступающих в их адрес средств и осуществления расчетных операций, как в безналичной, так и в наличной формах. Текущий счет может быть открыт и физическому лицу. Он предназначен для осуществления операций по зачислению и переводу средств, вытекающих из гражданских правовых отношений. Согласно законодательству клиенту может быть открыт один текущий (расчетный) счет. Все условия его открытия и функционирования должны быть указаны в заключенном между банком и клиентом договоре на расчетное обслуживание. Наиболее существенными условиями этого договора является начисление банком процентов на остаток средств на счете и взимаемая с клиента плата за проведение банком расчетных операций и выдачу со счета наличных средств. В основе определения этих условий лежат разработанные банком тарифы, но в каждом конкретном случае они могут носить индивидуальный характер.

Депозитами до востребования являются также средства, отраженные на различных благотворительных счетах в банке. Благотворительный счет тАФ это счет целевого характера, открываемый в банке гражданами для сбора, хранения и использования денежных средств, поступающих в виде безвозмездной помощи или пожертвований с целью проведения благотворительных акций, например, для лечения граждан, строительства объектов различного общественного назначения, а также ремонта или реконструкции зданий, представляющих историческую или культурную ценность, для проведения экологических мероприятий и т.п. Этот счет может открываться как в официальной денежной единице Республики Беларусь, так и в иностранной валюте.

Определенную часть депозитов до востребования могут составлять средства, образовавшиеся у коммерческого банка в результате ведения корреспондентских счетов других банков. Такими средствами будут пассивные остатки по счетам Лоро. Если коммерческий банк воспользуется правом образования овердрафта, предусмотренным договором по функционированию его корреспондентского счета Ностро, то и по этому активному счету могут образоваться пассивные остатки, представляющие собой часть привлеченных банком ресурсов до востребования.

Депозитами до востребования являются и пассивные остатки, отраженные на контокоррентном счете. Данный счет представляет собой единый дебетово-кредитовый счет, сочетающий одновременно черты текущего и ссудного счетов. После заключения между клиентом и банком соответствующего двустороннего договора по счету-контокорренту клиент получает право совершения операций по уже действующему текущему (расчетному) счету с правом допущения дебетового сальдо. Открытия нового счета не требуется. Активный (дебетовый) остаток по контокоррентному счету означает наличие у клиента ссудной задолженности перед банком, а пассивный (кредитовый) остаток свидетельствует о наличии у клиента собственных средств, аналогичных остаткам по текущим и расчетным счетам.

Счет-контокоррент используется для осуществления операций только в официальной денежной единице Республики Беларусь и переход клиента на кредитно-расчетное обслуживание по этому счету возможен только при отсутствии задолженности по ранее полученным кредитам в текущую деятельность и процентам за их использование. В договоре по счету-контокорренту предусматривается не только взимание банком процентов по активным остаткам на этом счете, но и выплата в пользу клиента процентов по пассивным остаткам, являющимся для банка одним из источников ресурсов [6].

Кроме рассмотренных выше видов банковских счетов по учету депозитных средств в режиме до востребования, в банковской практике могут встречаться и другие их виды. Можно отметить, что, несмотря на существование различного рода счетов до востребования, основным их видом для любого банка являются расчетные и текущие счета, и преобладающая часть депозитов до востребования аккумулируется именно на этих счетах.

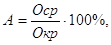

У большинства коммерческих банков депозиты до востребования занимают наибольший удельный вес в структуре привлеченных средств. Это, как правило, самый дешевый источник образования банковских ресурсов. В связи с высокой мобильностью средств остаток на счетах до востребования не постоянен, иногда крайне изменчив. Однако, невзирая на высокую подвижность средств на счетах до востребования, имеется возможность определить их минимальный, неснижающийся остаток и использовать его в качестве стабильного кредитного ресурса. Расчет доли средств, хранящихся на счетах до востребования, которые возможно перевести на тАЬсрочныетАЭ депозитные счета (с целью увеличения для клиентов дохода от размещенных в банке средств и формирования стабильного ресурса кредитования для банков), производится по формуле (1.2):

(1.2)

(1.2)

где А тАУ доля средств, хранящихся в течении одного года на расчетных и текущих счетах, которые могут быть переведены на депозитные счета;

Оср тАУ средний остаток средств на текущем (расчетном) счете за год;

Окр тАУ кредитовый оборот по текущему (расчетному) счету за год.

Срочные депозиты имеют большую разновидность:

- вклады, ограниченные минимальной суммой и без ограничения сумм;

- безотзывный вклад тАФ вклад, не имеющий возможностей одностороннего отзыва;

- отзывной вклад тАФ вклад, имеющий возможность одностороннего отзыва;

- пополняемый вклад тАФ позволяет вкладчику периодически пополнять вклад дополнительными взносами;

- непополняемый вклад;

- вклады с фиксированной процентной ставкой на весь срок;

- вклады с фиксированной, увеличивающейся ВлпрогрессивнойВ» с течением срока процентной ставкой;

- вклады с нефиксированной в течение срока процентной ставкой;

- капитализированные вклады тАФ вклады, по которым сумма начисленных процентов присоединяется к сумме основного вклада;

- вклады, оформленные депозитным сертификатом. Депозитный сертификат тАФ свидетельство банка-эмитента о вкладе денежных средств, удостоверяющее право вкладчика или правопреемника на получение по истечении установленного срока суммы вклада и процентов по нему. Депозитный сертификат является самостоятельно обращающейся ценной бумагой;

- конвертационный вклад тАФ вклад, дающий возможность последующего перевода вклада в белорусских рублях во вклад в иностранной валюте.

- накопительные депозиты тАФ как правило, вклады населения, имеющие сберегательную направленность. Их сроки, обычно, продолжительнее срочных депозитов. Встречается ряд разновидностей накопительных вкладов:

- накопительный выигрышный вклад (денежный, вещевой, смешанный);

- накопительный жилищный вклад [6].

Эта часть ресурсов является для коммерческих банков достаточно стабильной. Банки в значительной степени заинтересованы в приросте срочных вкладов и депозитов, так как он усиливает ликвидность позиций их балансов. Но следует иметь в виду, что при возрастании доли срочных депозитов в совокупном объеме ресурсов может произойти снижение доходности его операций из-за привлечения более дорогих, по сравнению с ресурсами до востребования, средств.

Срочные депозиты, помимо рассмотренных ранее классификационных признаков, подразделяются в зависимости от сроков их привлечения. Как правило, стандартными сроками депозитов являются 1, 3, 6, 9, 12 месяцев. Возможно привлечение средств на срок и более одного года.

Размещение в банках средств на фиксированные сроки оформляется специальным договором между клиентом и банком в лице его руководителя. Каждый банк, как правило, самостоятельно разрабатывает форму депозитного договора, которая затем носит типовой характер. Депозитные договоры составляются в двух экземплярах, один из которых передается на хранение вкладчику, другой хранится в банке в отделе, выполняющем депозитные операции (см. приложения 1-3).

Договор банковского вклада с физическим лицом имеет некоторые особенности по сравнению с депозитным договором с юридическим лицом. Например, в нем может быть предусмотрено право вкладчика распоряжаться его вкладом по доверенности, право выплаты вклада третьему лицу, право завещать вклад в установленном порядке, право на невозможность изменения банком в одностороннем порядке процентной ставки по срочному вкладу. В отличие от физических лиц открытие депозитов юридическим лицам третьими лицами, а также по доверенности не допускается [7].

Условия депозитного договора тесно связаны между собой. Например, сумма депозитного вклада и сроки, на которые заключается с банком договор, оказывают непосредственное влияние на размер депозитного процента. Чем крупнее сумма вклада и длиннее сроки, на которые клиент передает средства банку, тем выше может быть предложенный вкладчику депозитный процент.

Несмотря на то, что в депозитном договоре указаны определенные конечные сроки, вкладчику может быть предоставлено право расторгнуть его досрочно и отозвать внесенную в банк сумму. Об этом необходимо заранее уведомить банк в письменной или устной форме. Следует отметить, что ликвидность вклада для его владельца представляет, как правило, не меньший интерес, чем размер доходов по нему. Поэтому более привлекательным для клиента будет договор, предусматривающий возможность досрочного отзыва депозита. При включении в договор подобных условий должны быть четко разграничены размеры доходов (размер депозитного процента) при соблюдении клиентом договорных сроков и при досрочном востребовании суммы. Самым жестким условием со стороны банка может быть полная потеря клиентом права на проценты по досрочно изъятому депозиту. Другим вариантом может быть начисление банком процентов по ставке, предусмотренной для депозитов до востребования, но чаще всего начисление процентов по досрочно отзываемым депозитам за срок их фактического пребывания на банковском счете происходит по ставке, установленной банком для депозитов соответствующего срока.

Наиболее характерными особенностями срочных вкладов (депозитов) являются:

- они не могут использоваться для расчетов и к ним не предъявляются расчетные документы;

- по ним уплачивается фиксированный процент.

Достоинством срочных депозитных счетов для клиентов является получение высокого процента, а для банка тАУ возможность поддержания ликвидности с меньшим оперативным резервом.

Недостаток срочных депозитов для клиентов состоит в низкой ликвидности и невозможности использовать средства на счетах срочных депозитов для расчетов и текущих платежей, а так же для получения наличных денег без расторжения договора. Для банка недостаток состоит в необходимости выплат повышенных процентов по вкладам и в снижении, таким образом, маржи.

Договор условного вклада тАУ это договор, в соответствии с которым вкладополучатель обязан возвратить вклад и выплатить начисленные по нему проценты при наступлении (ненаступлении) определенного в договоре события, то есть условные депозиты представляют собой депозиты, средства по которым можно получить при выполнении определенного условия. Например, достижение совершеннолетия, вступление в брак, поступление в высшее учебное заведение и так далее.

Поскольку эти депозиты имеют сберегательный характер, в банковской практике они получили название сберегательных.

В зарубежной практике сберегательные депозиты характеризуются специфической мотивацией их возникновения тАУ поощрение бережливости, накопление средств целевого характера и высокий уровень доходности, счета открываются физическим лицам, некоммерческим организациям и деловым фирмам. В отечественной же практике под сберегательными вкладами зачастую подразумевают любые операции, но только со средствами населения. Отличительной особенностью сберегательного вклада является то, что его владельцу выдается свидетельство о наличии вклада, чаще всего сберегательная книжка.

Сберегательные вклады позволяют вовлечь сбережения населения в ссудный фонд страны, обеспечить их сохранность и накопление.

Сберегательные вклады характеризуются:

- отсутствием фиксированного срока хранения денежных средств;

- не требует предупреждения об изъятии средств;

- при внесении и снятии денег со счета предъявляется сберегательная книжка, в которой отражается движение средств.

Сберегательные вклады выгодны банкам тем, что они, как правило, носят долгосрочный характер и, следовательно, могут служить источником долгосрочных вложений. Недостатком этих вкладов является их подверженность воздействию самых различных факторов (политических, экономических, психологических), что повышает угрозу быстрого оттока средств с этих вкладов и потери ликвидности банка.

Размер дохода по срочному депозиту устанавливается решением Правления банка. Внесение денежных средств на депозит осуществляется наличными деньгами либо безналичным перечислением с вкладных счетов. Условиями срочного депозита со сроком хранения не менее 15 (35) дней являются:

- обязательный срок хранения депозита в течение 15 (35) календарных дней, за который АСБ ВлБеларусбанкВ» обязуется начислять вкладчику доход по фиксированной процентной ставке, установленной решением Правления банка на момент открытия депозитного счета;

- свободный срок хранения депозита наступает по истечении 15(35) календарных дней, на протяжении которого процентная ставка может быть изменена на основании решения Правления АСБ ВлБеларусбанкВ».

Владельцам депозитного счета со сроком хранения не менее 15(35) дней предоставляется право получения ежемесячного дохода. Доход выплачивается за полный месяц хранения, за весь обязательный срок хранения либо одновременно за несколько полных месяцев хранения.

Выплата дохода в учреждениях банка по депозитному счету производится при явке владельца депозитного счета. При этом, если дата выплаты дохода приходится на выходной или праздничный день, то датой выплаты дохода считается первый рабочий день, следующий за выходным или праздничным днем.

Закрытие депозитного счета и выплата дохода, по желанию вкладчика, производится как в наличной, так и безналичной формах.

Начисленный доход при выплате процентов и при закрытии депозитного счета присоединяется к остатку депозита и проценты на доход не начисляются.

В случае истребования вкладчиком депозита до истечения 15(35) календарных дней хранения денежных средств, доход за фактическое время хранения денежных средств выплачивается в размере ставки вклада тАЬдо востребованиятАЭ, установленной решением Правления АСБ ВлБеларусбанкВ» на дату выплаты денежных средств с депозитного счета.

При закрытии депозита, в период обязательного срока хранения, по которому ранее выплачивался доход, производится перерасчет суммы дохода исходя из процентной ставки вклада тАЬдо востребованиятАЭ с удержанием излишне выплаченной суммы.

К разновидностям срочных депозитов относятся банковские сертификаты и банковские векселя, которые являются собственными долговыми обязательствами банка.

Сберегательный (депозитный) сертификат представляет собой ценную бумагу, удостоверяющую сумму вклада, внесенного в банк, и права вкладчика (держателя сертификата) на получение по истечении установленного срока суммы вклада и обусловленных в сертификате процентов в банке, выдавшем сертификат, или в любом филиале этого банка. Депозитный сертификат может быть выдан только юридическим лицам, а сберегательный тАФ только физическим лицам.

Депозитные сертификаты не могут использоваться как средство платежа в расчетах за товары и услуги. Они выполняют лишь функцию средства накопления. По истечении срока действия сертификата его владельцу (держателю) банк возвращает сумму вклада и выплачивает доход исходя из величины установленной процентной ставки, срока и суммы вклада, внесенной на отдельный банковский счет.

Кроме деления сертификатов на депозитные и сберегательные в зависимости от категории вкладчиков, сертификаты также можно классифицировать:

1) по способу выпуска:

- выпускаемые в разовом порядке;

- выпускаемые сериями;

2) по способу оформления:

- именные.

Сертификаты должны быть только срочными. Их погашение осуществляется по истечении установленного в них срока безналичными перечислениями в другие виды вкладов или на счета до востребования (расчетные, текущие), а в отношении физических лиц тАФ наличными деньгами.

Банк, выпускающий сертификаты, самостоятельно разрабатывает условия выпуска и обращения сертификатов. Для обеспечения банком выгодного размещения сертификатов в условиях выпуска должны учитываться следующие моменты:

- привлекательный уровень процентной ставки;

- удобную для вкладчика минимальную сумму сертификата;

- стандартные условия выпуска (кратный номинал, удобные даты эмиссии и погашения);

- надежные гарантии выплаты номинала и начисленных процентов;

- широкая реклама.

При наступлении срока погашения сертификата владелец сертификата должен предъявить его банку-эмитенту вместе с заявлением о востребовании средств по сертификату с указанием счета, на который они должны быть зачислены. Гражданам (физическим лицам) платеж может производиться как путем перевода суммы на его текущий счет в банке, так и наличными деньгами.

Сертификаты имеют существенные преимущества перед срочными вкладами, оформленными депозитными договорами:

- благодаря большому количеству возможных финансовых посредников в распространении и обращении сертификатов круг потенциальных инвесторов может быть расширен;

- благодаря вторичному рынку сертификат может быть досрочно передан (продан) владельцем другому лицу с получением некоторого дохода за время хранения и без изменения при этом объема ресурсов банка, в то время как досрочное изъятие владельцем срочного вклада означает для него потерю дохода, а для банка тАФ утрату части ресурсов.

Недостатком сертификатов по сравнению со срочными вкладами (депозитами) являются повышенные затраты банка, связанные с эмиссией сертификатов. Кроме того, потенциальный инвестор должен иметь в виду, что доходы по сертификатам являются объектом налогообложения, в то время как доход по счетам до востребования и срочным вкладам (депозитам) таким налогом не облагается. Указанная особенность учитывается банками, поэтому проценты по сертификатам, как правило, выше, чем проценты по срочным вкладам с аналогичными сроком и суммой.

Срочные вклады (депозиты) физических лиц могут быть оформлены и банковским векселем.

Банковский вексель тАФ это ценная бумага, содержащая безусловное долговое обязательство векселедателя (банка) об уплате определенной суммы векселедержателю в конкретном месте и в указанный срок. Банки могут выпускать только простые векселя, причем как процентные, так и дисконтные, и размещать их среди юридических и физических лиц. Процентные векселя дают возможность первому векселедержателю (или последнему при наличии на векселе передаточной надписи-индоссамента) получить при предъявлении их в банк к погашению за фактический срок нахождения своих денежных средств в обороте банка процентный доход, а дисконтные веселя тАФ дисконтный доход, который определяется как разница между номинальной стоимостью векселя, по которой он погашается, и ценой, по которой он продается первому векселедержателю. Последняя тАФ ниже номинала векселя.

К преимуществам банковского векселя как формы привлечения свободных средств населения относятся следующие факторы:

- простота выпуска векселя в обращение;

- право эмитента самостоятельно устанавливать срок погашения своих векселей, а также производить досрочный их выкуп, что невозможно делать в отношении сертификатов;

- возможность выпуска векселей как сериями с равным номиналом, так и в разовом порядке на произвольную сумму.

Исходя из вышесказанного, вложение клиентами своих свободных средств в банковские векселя является для них надежным, привлекательным и выгодным делом, а для банков тАФ устойчивым и самостоятельно регулируемым инструментом срочного характера в целях последующего размещения привлеченных ресурсов в банковские активы (кредиты, валюту, ценные бумаги и т.д.). Банкам не запрещено выпускать и валютные векселя, что способствует аккумуляции кредитных ресурсов в иностранной валюте.

Для приобретения банковского векселя покупатель, заключив договор купли-продажи векселей с банком-эмитентом, должен перечислить деньги на соответствующий счет банка-эмитента [7].

Как форму привлечения денежных средств можно рассматривать операции банков по выпуску в обращение пластиковых карточек. Банковская пластиковая карточка - платежное средство, предназначенное для осуществления безналичных расчетов за товары и услуги, получения налично-денежных средств.

Различают следующие виды карточек в зависимости от функциональных характеристик

Вместе с этим смотрят:

РЖнвестицiйна дiяльнiсть комерцiйного банку та ii вплив на його фiнансовий стан

РЖнвестицiйна полiтика банкiв в Украiнi

РЖнкорпорацiя та консолiдацiя як первиннi форми систематизацii банкiвського законодавства Украiни

РЖнструменти пiдтримки платоспроможностi та лiквiдностi комерцiйного банку (на прикладi АКБ "Приватбанк")

РЖпотечне кредитування як механiзм залучення фiнансових ресурсiв для пiдприiмницькоi дiяльностi