Страхування транспортних засобiв та вантажiв

СТРАХУВАННЯ ТРАНСПОРТНИХ ЗАСОБРЖВ ТА ВАНТАЖРЖВ

Страхування транспортних засобiв

Засоби транспорту, як i домашнi майно, страхуються добровiльно. На страхування беруться автотранспортнi засоби та воднi маломiрнi судна, якi пiдлягають державнiй реiстрацii у встановленому порядку.

До автотранспортних засобiв вiдносять: легковi, вантажнi, вантажо-пасажирськi, мiкроавтобуси, мотоцикли, моторолери, мотоколяски, мопеди, трактори та мiнi-трактори.

До водних транспортних засобiв вiдносять рiзноманiтнi човни, яхти, катамарани i т. iн.

Як показуi практика найбiльш розвинених краiн свiту, найпоширенiшим видом майнового страхування i страхування автотранспортних засобiв. У США, скажiмо, на цей вид страхування припадаi близько 45% загального збору премiй за майновим страхуванням. Це пояснюiться, з одного боку, стрiмким зростанням чисельностi власникiв автотранспортних засобiв та високим рiвнем небезпеки цього виду транспорту тАФ з iншого. Статистичнi данi свiдчать, що число загиблих на 1 млрд пасажиро-кiлометрiв становить: для автотранспорту тАФ 16 осiб, для повiтряного тАФ 6,5, для залiзничного транспорту тАФ 1,2 особи.

Одночасно iз транспортним засобом можуть бути застрахованi (за бажанням страхувальника) водiй та пасажири, додаткове устаткування до транспортного засобу, вантаж, який на ньому перевозять. В автострахуваннi до об'iктiв страхування вiдносять:

страхування "авто-каско";

страхування цивiльноi вiдповiдальностi;

страхування вiд усiх видiв ризикiв;

страхування автомобiлiв на час ремонту, парковки та зберiгання в гаражах;

страхування експортно-iмпортних вантажiв;

страхування вантажiв при перевезеннях внутрiшнього сполучення;

страхування вiд нещасних випадкiв пiд час ДТП.

Страхування вантажу вiд нещасних випадкiв та цивiльноi вiдповiдальностi буде розглянуто пiзнiше.

Страхування вiд усiх видiв ризикiв передбачаi найповнiше страхове покриття. Воно забезпечуi вiдшкодування збиткiв, спричинених втратою або пошкодженням застрахованого транспортного засобу, фiзичними травмами людей та пошкодженням майна третьоi сторони.

При страхуваннi автомобiлiв приватних власникiв, крiм перерахованих уже ризикiв, додаються ще вiдшкодування бенефiцiару (правонаступнику) в разi смертi страхувальника всiii капiтальноi суми, при фiзичних калiцтвах тАФ затрати на лiкування, а також на покриття збиткiв вiд пошкодження багажу та iнших предметiв, що знаходились у салонi автомобiля.

Страхування "авто-каско" передбачаi страховий захист вiд будь-яких збиткiв, котрi можуть виникнути внаслiдок пошкодження, повноi загибелi або втрати автотранспортного засобу чи окремих його частин за настання обумовлених у страховому полiсi подiй. Цей вид страхування поширюiться на всi автотранспортнi, воднi та наземнi види транспортних засобiв.

Страхування "авто-каско" може бути повним або частковим.

При повному страхуваннi "авто-каско" власник транспортного засобу отримуi страховий захист вiд збиткiв внаслiдок пошкодження застрахованого об'iкта у випадку аварii, зiткнення з будь-яким iншим предметом, пожежi, самозагорання, перевертання, стихiйного лиха, вибуху, протиправних дiй i т. iн., за вилученням збиткiв експлуатацiйного характеру.

При частковому страхуваннi "авто-каско" страхове покриття забезпечуiться лише в разi пожежi, вибуху двигуна, викрадення, пошкодження транспортного засобу пiд час викрадення, стихiйного лиха.

За умовами страхування "авто-каско" страховик не вiдшкодовуi збиткiв, якщо:

вони i наслiдком навмисних дiй страхувальника, членiв його сiм'i або осiб, у розпорядженнi котрих знаходився транспортний засiб;

вони i наслiдком воiнних дiй, громадянського збурення,страйкiв;

вони конфiскованi, арештованi, знищенi за розпорядженням влади.

засiб експлуатувався несправним;

водiй був у станi алкогольного або наркотичного сп'янiння;

засiб використовувався з метою навчання водити (автомобiль);

встановлено природний знос транспортного засобу або його окремих вузлiв.

Страхування водного транспорту

Украiна маi двi з трьох найбiльших у РДвропi рiчок, якi виконують важливi транспортнi функцii, а також два моря з виходом в Атлантичний океан. На водних шляхах працюють потужнi флоти тАФ морський i рiчковий. До того ж у краiнi добре розвинене суднобудування. Отже, об'iктiв для страхування водного транспорту та морських ризикiв не бракуi.

Розглядаючи умови страхування суден, слiд мати на увазi двi особливостi:

тАв по-перше, незважаючи на заборону втручання з боку держави в добровiльнi види страхування (стаття 41 Закону Украiни ВлПро страхуванняВ»), окремi питання, пов'язанi з укладанням договорiв страхування морських ризикiв, певною мiрою законодавче врегульованi;

тАв по-друге, оскiльки майновому страхуванню корпусiв суден належить певна частка серед iнших видiв страхування, об'iднаних поняттям Влморське страхуванняВ», у цьому пiдроздiлi торкатимемось iнодi iнших видiв морського страхування.

Головним законодавчим актом, що регулюi умови морського страхування, i прийнятий у груднi 1994 року Кодекс торговельного мореплавства Украiни (далi тАФ Кодекс), який мiстить роздiл ВлМорське страхуванняВ». Розглянемо положення зазначеного Кодексу, що стосуються страхування морських суден та договорiв морського страхування в контекстi з мiжнародною практикою страхування суден.

Стаття 242 Кодексу до об'iктiв морського страхування вiдносить будь-який iнтерес, пов'язаний iз мореплавством, а саме: судно, у тому числi й таке, що будуiться, вантаж, фрахт, плата за проiзд, орендна плата, очiкуваний вiд вантажу прибуток i вимоги, що забезпечуються судном, вантажем i фрахтом, заробiтна плата, iншi винагороди капiтана, iнших осiб судового екiпажу, цивiльна вiдповiдальнiсть судновласника i перевiзника, а також ризик, узятий на себе страховиком (перестраховування).

Основнi засади здiйснення морського страхування були закладенi в законi Великоi Британii про морське страхування 1906 року . В цьому законi закладенi принципи (норми) взаiмовiдносин сторiн, якi можна й потрiбно застосовувати для договорiв з будь-яких видiв страхування.

Розглядаючи цi норми, можна зiставити з ними положення статей зазначеного Кодексу. Скажiмо, обов'язковiсть наявностi страхового iнтересу передбачена згаданою щойно статтею 242.

Найвищий ступiнь довiри сторiн передбачаi, що вони, укладаючи договiр страхування, з'ясують усi суттiвi обставини, що стосуються об'iкта страхування та можливого ризику. Аналогiчнi норми передбачаються статтею 243, ВлРЖнформацiя про стан ризикуВ». У нiй, зокрема, зазначено, що в разi укладання договору страхувальник зобов'язаний повiдомити страховика про обставини, якi мають iстотне значення для визначення ступеня ризику i вiдомi або повиннi бути вiдомi страхувальнику, а також вiдомостi, запитанi страховиком.

Страхувальник звiльняiться вiд цього обов'язку щодо загальновiдомих фактiв, а також фактiв, що вiдомi або повиннi бути вiдомi страховику.

У разi приховування страхувальником iстотних вiдомостей або надання ним неправильних вiдомостей страховик маi право вiдмовитись вiд договору.

РЖдеологiчно до цiii норми можна вiднести також статтi 254 ВлОбов'язки страхувальника за генеральним полiсомВ» (ця стаття стосуiться здебiльшого страхування вантажiв) та 262 ВлПовiдомлення страхувальника про змiну страхового iнтересуВ». Так, страхувальник зобов'язаний негайно, як тiльки це стане йому вiдомо, повiдомити страховика про будь-яку iстотну змiну, що сталася з об'iктом або вiдносно об'iкта страхування (перевантаження, змiна способу перевезення, порту розвантаження, вiдхилення вiд обумовленого або звичайного шляху, залишення на зимiвлю тощо). Змiна, що збiльшуi небезпеку, даi страховику право переглянути умови договору або зажадати сплати додатковоi премii. Якщо страхувальник не погодиться з цим, то договiр морського страхування припиняiться з моменту настання змiн.

Третiй принцип, закладений законом Великоi Британii щодо наявностi причинно-наслiдкового зв'язку збитку i випадку, який до нього призвiв, становить основу договору страхування. Ушкодження або знищення об'iкта страхування не завжди може розглядатись як страховий випадок. Дуже важливо, через що такi збитки сталися, оскiльки однi причини передбачають виплату страхового вiдшкодування, iншi тАФ нi.

Це пояснюiться насамперед тим, що страховики беруть на себе вiдповiдальнiсть лише за вiдомi ризики, якi можна спрогнозувати i розрахувати. Саме тому договори страхування мають досить великий перелiк виняткiв iз страхових випадкiв. Вiдмова надати страховий захист вiд явищ, що мають масовий характер (вiйна, ядерне забруднення), пояснюiться iншими причинами. Вiдповiднi ризики беруться на страхування за додаткових умов i за додаткову страхову премiю.

Тому в полiсах поряд iз заявою про те, що Влзастраховано вiд усiх ризикiвВ», передбачаiться список застережень i виняткiв. Коли йдеться про договори морського страхування, до таких виняткiв належать збитки, що сталися внаслiдок навмисних дiй страхувальника, збитки внаслiдок неморехiдного стану судна, збитки вiд природних властивостей вантажу, ядерна шкода, воiннi ризики, пiратськi дii, арешт. Цi самi застереження передбаченi вiдповiдними статтями 255 тАФ 261 Кодексу.

Четвертий принцип тАФ здiйснення вiдшкодування в межах фактичних збиткiв також закладений i в Кодексi. Стаття 250 ВлСтрахова сумаВ» передбачаi, що страхувальник зобов'язаний оголосити суму, на яку вiн страхуi вiдповiдний iнтерес. Якщо ця сума нижча за вартiсть застрахованого iнтересу (страхову вартiсть), страховик вiдповiдаi за збитки пропорцiйно вiдношенню страховоi суми до страховоi вартостi. Якщо страхова сума, що вказана в договорi морського страхування, перевищуi страхову вартiсть, договiр i не дiйсним щодо тiii частки страховоi суми, яка перевищуi страхову вартiсть.

Стаття 251 ВлПеревищення страховоi суми над страховою вартiстюВ» також унеможливлюi здiйснити страхове вiдшкодування понад розмiр збитку, якщо iнтерес застрахований у кiлькох страховикiв, на суму, що перевищуi його страхову вартiсть.

До витрат, якi пiдлягають вiдшкодуванню страховиком, стаття 267 вiдносить i витрати страхувальника, зробленi ним з метою зменшити збитки, за якi вiдповiдаi страховик чи запобiгти iм, а також витрати, зробленi з метою виконати вказiвки страховика (стаття 263 ВлЗапобiгання або зменшення збиткiвВ»), з'ясувати й установити розмiр збиткiв, що iх маi вiдшкодувати страховик, i для складання диспашi iз загальноi аварii.

Стаття 276 ВлОтримання вiдшкодування вiд третiх осiбВ» також доповнюi зазначенi нормоположення, передбачаючи, що страховик сплачуi лише рiзницю мiж сумою, належною для сплати за умовами договору морського страхування, i сумою, отриманою вiд третiх осiб, якщо страхувальник отримав вiдшкодування збиткiв вiд третiх осiб.

Суброгацiя. Стаття 269 Кодексу маi аналогiчну назву i передбачаi, ^ що в разi сплати страховоi суми, за винятком звiльнення страховика вiд зобов'язань за договором, до страховика за його згодою переходять:

1) усi права на застраховане майно тАФ у разi страхування на повну вартiсть;

2) право на частку застрахованого майна, яка пропорцiйна вiдношенню страховоi суми до страховоi вартостi тАФ у разi страхування на неповну вартiсть.

Аналогiчна норма передбачена статтею 274 ВлПраво страховика щодо третiх осiбВ». До страховика, який сплатив страхове вiдшкодування, переходить у межах сплаченоi суми право вимоги, що його страхувальник (або iнша особа, яка отримала вiдшкодування) маi до особи, вiдповiдальноi за заподiяну шкоду. Це право здiйснюiться страховиком з дотриманням порядку, встановленого для особи, яка отримала вiдшкодування.

Якщо страхувальник вiдмовиться вiд свого права щодо особи, вiдповiдальноi за заподiяну шкоду, або здiйснення цього права стане неможливим з його вини, страховик звiльняiться вiд сплати страхового вiдшкодування повнiстю або у вiдповiднiй частинi.

РЖнша, дуже схожа по сутi норма маi назву ВлАбандонВ», але тут iнiцiатором вiдмови вiд своiх прав на застраховане майно виступаi страхувальник. Стаття 271 Кодексу передбачаi ось що.

Страхувальник може заявити страховиковi про вiдмову вiд своiх прав на застраховане майно (абандон) i отримати повну страхову суму у випадках:

1) пропажi судна безвiсти;

2) економiчноi недоцiльностi вiдбудування або ремонту застрахованого судна;

3) економiчноi недоцiльностi лiквiдацii пошкоджень або доставки застрахованого вантажу в мiсце призначення;

4) захоплення судна або вантажу, застрахованого вiд такоi небезпеки, якщо захоплення триваi бiльше двох мiсяцiв.

Угода сторiн, що суперечить правилам цiii статтi, не дiйсна.

Заява про абандон повинна бути зроблена страховику протягом шести мiсяцiв з моменту закiнчення термiнiв (настання обставин).

РЖз закiнченням шестимiсячного термiну страхувальник утрачаi право на абандон, але може вимагати вiдшкодування збиткiв на загальних пiдставах.

Страхування каско суден. На страхування приймають: корпус судна, зокрема й такого, що будуiться, з його машинами, обладнанням, устаткуванням i такелажем. Обсяг страхового покриття визначаiться вiдповiдними умовами страхування. Незважаючи на те, що iдиних для всього свiту умов не iснуi, усi вони мають багато спiльного, головним чином передбачаючи захист вiд знищення, пошкодження корпусу, машин, обладнання суден (каско); видаткiв у разi настання вiдповiдальностi перед третiми особами (вiдповiдальнiсть); видаткiв судовла-сникiв на зменшення збиткiв (витрати).

Найпоширенiшими i англiйськi умови, що мають назву ВлЗастереження РЖнституту Лондонських СтраховикiвВ». РЖснують також нiмецькi, норвезькi, американськi умови.

Украiнський морський страховий ринок також застосовуi рiзнi умови страхування. Попри те, що всi страховики конкурують мiж собою, iснують тенденцii щодо зближення застосовуваних ними умов страхування.

Подальшу iнтеграцiю у зближеннi умов страхування маi здiйснювати Морське страхове бюро Украiни, що створене згiдно зi статтею 12 Закону Украiни ВлПро страхуванняВ» та статтею 242 Кодексу торговельного мореплавства.

Далi розглянемо принциповi положення типових умов страхування каско суден щодо ризикiв та виняткiв iз перелiку страхових випадкiв.

Страховi ризики

За угодами страхування, укладеними згiдно з цими умовами, вiдшкодовуються збитки, якi сталися внаслiдок випадковостей i небезпек плавання, а також iз iнших причин раптового i непередбаченого характеру.

Обсяг страхового покриття встановлюiться на основi однiii з таких умов.

тАв ВлЗ вiдповiдальнiстю за повну загибель i пошкодженняВ». За угодою страхування, укладеною на цiй умовi, вiдшкодовуються:

а) збитки внаслiдок повноi загибелi судна (фактичноi або конструктивноi) чи видатки з усунення пошкоджень його корпусу, механiзмiв, машин, обладнання з будь-яких причин, окрiм тих, що зазначенi в цих умовах;

б) збитки внаслiдок пропажi судна безвiсти;

в) збитки, видатки та внески, пов'язанi iз загальною аварiiю у частинi судна;

г) необхiднi i доцiльно здiйсненi видатки щодо рятування судна;

г) необхiднi i доцiльно здiйсненi видатки iз запобiгання, зменшення й установлення розмiру збитку, якщо збиток вiдшкодовуiться за умовами страхування.

тАв ВлЗ вiдповiдальнiстю за пошкодженняВ». За угодою страхування, укладеною на цiй умовi, вiдшкодовуються:

а) видатки з усунення пошкоджень судна, його механiзмiв, машин або обладнання з будь-яких причин, окрiм тих, що зазначенi в цих умовах;

б) необхiднi i доцiльно здiйсненi видатки iз запобiгання, зменшення i встановлення розмiру збитку, якщо збиток вiдшкодовуiться за умовами страхування.

тАв ВлЗ вiдповiдальнiстю за повну загибельВ». За угодою страхування, укладеною на цiй умовi, вiдшкодовуються:

а) збитки внаслiдок повноi загибелi судна (фактичноi або конструктивноi"), з будь-яких причин, окрiм тих, що зазначенi в цих умовах;

б) збитки внаслiдок зникнення судна безвiсти;

в) збитки, видатки та внески, пов'язанi iз загальною аварiiю у частинi судна;

г) необхiднi i доцiльно здiйсненi видатки з рятування судна;

ТС) необхiднi i доцiльно здiйсненi видатки з метою запобiгти збитку, зменшити його i встановити розмiр, якщо збиток вiдшкодовуiться за умовами страхування.

Винятки зi страхових випадкiв i обмеження страхування. Не вiдшкодовуються збитки, завданi з таких причин:

а) навмиснi дii (намiр) i груба необережнiсть страхувальника, вигодонабувача або iх представникiв (не стосуiться капiтана i членiв екiпажу застрахованого судна);

б) вiдомого немореплавного стану судна страхувальниковi, вигодонабувачевi або iхнiм представникам до виходу судна у рейс;

в) зносу, корозii судна, його частин, машин та обладнання;

г) експлуатацii судна в умовах, не передбачених його льодовим класом;

ТС) прямого або непрямого впливу радiацii чи радiоактивного зараження у зв'язку з будь-яким застосуванням атомноi енергii i використанням матерiалiв, що пiддаються радiоактивному розпаду;

д) видатки з утримання судна та екiпажу;

е) збитки й видатки, пов'язанi з вiддаленням застрахованого судна, заподiянням шкоди довкiллю, здоров'ю людей i майну третiх осiб, а також непрямi збитки страхувальника;

i) видатки з усунення будь-якого дефекту, якщо дефект не викликав загибелi судна або пошкодження його корпусу, механiзмiв, машин i обладнання.

Якщо в договорi страхування не передбачено iншого, не вiдшкодовуються:

ж) збитки, котрi страхувальник зобов'язаний оплатити власниковi iншого судна i до яких призвело зiткнення суден;

з) збитки, котрi страхувальник зобов'язаний оплатити третiм особам i до яких призвело пошкодження застрахованим судном будь-якого плаваючого, нерухомого або iншого об'iкта;

i) збитки вiд втрати фрахту;

i) збитки, завданi вiйськовими дiями або вiйськовими заходами та iх наслiдками, громадянськими вiйнами, народними заворушеннями, трудовими конфлiктами;

й) збитки, завданi дiями урядових органiв щодо застрахованого судна, за винятком збиткiв вiд загибелi або пошкоджень застрахованого судна внаслiдок заходiв, ужитих для запобiгання або зменшення небезпеки забруднення iз судна, яке зазнало пошкоджень, що за них страховик несе вiдповiдальнiсть на пiдставi угоди страхування.

У разi включення до договору страхування вiдповiдальностi за збитки, зазначенi в пiдпунктi ВлзВ», не вiдшкодовуються також видатки страхувальника, що виникли внаслiдок:

тАв пошкодження або загибелi вантажу та iншого майна на застрахованому суднi;

тАв смертi, калiцтва або пошкодження здоров'я будь-яких осiб;

тАв усунення уламкiв, залишкiв суден, вантажу або iнших предметiв:

тАв забруднення або зараження моря, будь-якого майна або об'iкта (включаючи видатки iз запобiгання такому забрудненню або зараженню), за винятком iнших суден, з котрими зiткнулося застраховане судно, i майна на таких суднах;

тАв будь-яких договiрних зобов'язань судна;

тАв повноi або тимчасовоi втрати можливостi використовувати судно або будь-який iнший об'iкт, неушкоджений у результатi зiткнення.

Якщо у разi зiткнення застрахованого судна з будь-яким iншим судном вiдповiдальнiсть лежить на обох суднах i хоча б для одного судна не обмежуiться за законом, вiдшкодування обчислюiться за принципом ВлроздiльноiВ». вiдповiдальностi, тобто збитки, завданi iншому судну, вiдшкодовуються страховиком з огляду на ступiнь вини застрахованого судна незалежно вiд того, в якiй сумi i на чию користь маi бути здiйснений платiж у результатi залiку сум взаiмних вимог.

У рештi випадкiв страхове вiдшкодування здiйснюiться за принципом ВлiдиноiВ» вiдповiдальностi на пiдставi фактичних видаткiв страхувальника, що пiдлягають вiдшкодуванню за умовами договору страхування.

У разi включення до договору страхування вiдповiдальностi за збитки, указанi у пунктi ВлiВ» цього роздiлу, вiдшкодуванню пiдлягають збитки вiд втрати фрахту в перiод аварiйного простою, з причин, визначених цими умовами.

Розмiр вiдшкодування визначаiться множенням узгодженоi добовоi суми фрахту на кiлькiсть днiв аварiйного простою, зменшену на З неповнi доби. При цьому вiдшкодування виплачуiться не бiльш як за 180 днiв аварiйного простою (коли не узгоджено iнше).

Перiод аварiйного простою обчислюiться з моменту настання страхового випадку i мiстить у собi час рятувальних операцiй та ремонту з усунення пошкоджень, що виникли внаслiдок страхового випадку.

Час, витрачений на переправлення судна до мiсця ремонту, включаiться до перiоду аварiйного простою за умови, що внаслiдок страхового випадку судно було змушене перервати рейс i негайно вирушити на ремонт.

Збитки вiд утрати фрахту внаслiдок простою судна пiд час ремонту з усунення пошкоджень, яких йому було завдано в результатi страхового випадку, вiдшкодовуються за умови, що такий ремонт був здiйснений протягом 24 мiсяцiв з моменту закiнчення строку страхування. Не вiдшкодовуються збитки вiд втрати фрахту в разi повноi загибелi (фактичноi або конструктивноi) судна.

У разi включення у договiр страхування вiдповiдальностi за збитки, зазначенi у пп. ВлiВ», ВлйВ», при укладаннi договору страхування страхувальник на вимогу страховика зобов'язаний надати будь-яку iнформацiю, необхiдну для визначення ступеня ризику.

Якщо у договорi страхування не передбачено iншого, не пiдлягають вiдшкодуванню:

а) 10 % видаткiв з усунення пошкоджень машин, котлiв i обладнання судна;

б) 25 % видаткiв з усунення пошкоджень, яких було завдано у результатi контакту з льодом i за якi страховик несе вiдповiдальнiсть за угодою страхування.

Зауважимо, що тут ми торкнулися лише визначення ризикiв, страхових випадкiв, виняткiв iз страхування та обмежень страхування. На цьому типовi умови страхування, звичайно, не закiнчуються. Класичнi умови страхування мiстять також iншi норми правовiдносин, що розглядались вище.

Страхування водного транспорту було розглянуто на прикладi страхування морських суден. Страхування рiчкових суден з огляду на меншi ризики (вiдсутнiсть штормiв на рiках, полегшений пошук, невеликi глибини тощо), а також те, що на рiках бiльше застосовуiться маломiрних суден, маi своi особливостi. Так, наприклад, за часiв СРСР страхування моторних човнiв здiйснювалось Держстрахом на умовах страхування власного наземного транспорту.

Авiацiйне страхування

Характеристика ризикiв та види авiацiйного страхування. Мiжнародна практика до галузi авiацiйного страхування, крiм страхування авiа-каско, вiдносить багато iнших видiв страхування, зокрема страхування авiазапчастин та двигунiв, пасажирiв вiд нещасних випадкiв, членiв екiпажiв, авiадиспетчерiв та iнших спецiалiстiв, страхування вiдповiдальностi аеропортiв i власникiв (операторiв) ангарiв, вiдповiдальнiсть виробникiв повiтряних суден та iншоi продукцii авiацiйно-промислового комплексу i пов'язаних з авiацiiю галузей.

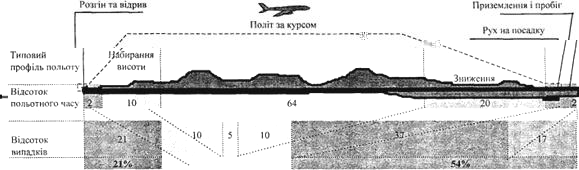

Незважаючи на розширене розумiння термiну "авiацiйне страхування", головним носiiм ризику в цих видах страхування i повiтряне судно, особливо пiд час зльоту чи посадки, тому що саме в цей час повiтряне судно отримуi найбiльшi динамiчнi та статичнi навантаження. Вiдсоткове спiввiдношення польотного часу i вiрогiдностi настання авiацiйних пригод унаочнюi рис. 13.1. Зазначенi найбiльш небезпечнi перiоди польоту хоча i становлять лише 6 вiдсоткiв польотного часу, але на них припадаi 75 % авiацiйних подiй.

Одночасно з розвитком технiчного прогресу в авiацiйнiй iндустрii вiдбувався й розвиток авiацiйного страхування. РЖ сьогоднi iснують тенденцii щодо вдосконалення практики цього виду страхування з урахуванням змiн мiжнародного нацiонального законодавства та з огляду на розвиток авiацiйних технологiй.

Розвиток страхового законодавства в Украiнi та його вплив на здiйснення авiацiйного страхування. Перше законодавче запровадження в Украiнi авiацiйного страхування було здiйснено в XVII роздiлi "Авiацiйне страхування" Повiтряного кодексу, прийнятого 4 травня 1993 p. Стаття 103 подiляла загальний термiн "авiацiйне страхування" на бiльш деталiзованi i конкретнi види, що мали здiйснюватися в обов'язковому порядку.

Рис. 13.1. Розподiл ризикiв за етапами польоту

Зауважимо, що в Украiнi протягом 1993-1995 pp. лiцензii на авiацiйне страхування видавалися без його конкретизацii в межах майнового, вiдповiдальностi та особистого вiд нещасного випадкiв. Незважаючи на обов'язкову форму цього виду страхування, договори страхування укладалися на пiдставi правил страхування, що розроблялись страховиками самостiйно i використовувались при укладаннi аналогiчних за ризиками договорiв добровiльного страхування.

З прийняттям Закону Украiни "Про страхування" ситуацiя щодо класифiкацii видiв дещо змiнилася i Укрстрахнагляд припинив видачу нових лiцензiй на узагальнений вид страхування "авiацiйне страхування". Натомiсть з'явилася низка конкретизованих видiв страхування. У межах добровiльних видiв видавалася лiцензiя на майнове страхування засобiв повiтряного транспорту i страхування вiдповiдальностi власникiв повiтряних суден, включаючи вiдповiдальнiсть вантажоперевiзника. А в рамках обов'язкового страхування Закон "Про страхування" визначив такi види:

o страхування членiв екiпажу й авiацiйного персоналу;

o страхування працiвникiв замовника авiацiйних робiт, осiб, пов'язаних iз забезпеченням технологiчного процесу пiд час виконання авiацiйних робiт, та пасажирiв, якi перевозяться за його заявкою без придбання квиткiв;

o страхування вiдповiдальностi повiтряного перевiзника i виконавця повiтряних робiт щодо вiдшкодування збиткiв, заподiяних пасажирам, багажу, поштi, вантажу, прийнятим до перевезення, iншим користувачам повiтряного транспорту та третiм особам;

o страхування вiдповiдальностi експлуатанта повiтряного судна за збитки, якi можуть бути завданi ним пiд час виконання авiацiйних робiт;

o страхування авiацiйних суден.

Це збiгалося з вимогами Повiтряного кодексу Украiни.

РЖдеологiчно страхування каско повiтряних суден та iнших видiв авiацiйних ризикiв базувалось на основi морського страхування. Разом з тим свiтова практика показуi, що специфiка авiацiйного страхування виявила його катастрофiчну природу, на вiдмiну вiд морських ризикiв. Оскiльки авiацiйне страхування - це цiлий комплекс страхових послуг, що тягне за собою вiдповiдальнiсть за багатьма рiзними об'iктами, реалiзацiя всiх iх виявляiться iз настанням одного спiльного для всiх випадку - авiацiйноi катастрофи. Авiацiйному страхуванню найбiльше притаманна як катастрофiчнiсть ризику, так i його кумуляцiя.

Страхування авiацiйних ризикiв маi яскравий приклад розвитку ринку страхових послуг, який вiдстежував зростання авiацiйноi iндустрii й оперативно реагував на ii потреби, що постiйно зростали з розвитком технiчного прогресу. Якщо першi ознаки страхових вiдносин можна спостерiгати ще за часiв Стародавньоi Грецii, а класичне страхування (у сьогоднiшньому розумiннi) налiчуi 250 рокiв, то вiк авiацiйного страхування не бiльший за вiк людини. Хоча один iз перших полiсiв зi страхування повiтряних суден на випадок авiакатастрофи був виданий ще перед першою свiтовою вiйною в Лондонi.

Для того щоб створити достатнi уявлення про iдеологiю авiацiйного страхування та осмислити ii, необхiдно розглянути об'iкт страхування - авiацiйну галузь, а також дослiдити притаманнi цiй галузi ризики. 1 тiльки з огляду на цi ризики можна схарактеризувати адекватнi iм страховi програми.

Загальносвiтовi тенденцii розвитку авiацiйноi iндустрii. РЖсторiю розвитку повiтряних перевезень можна умовно подiлити на кiлька етапiв, що мали своi певнi особливостi. Так, усього за 70 рокiв авiалiнii подолали шлях вiд невеличких фiрм з мiзерним капiталом, якими керували пiлоти-ентузiасти, до велетнiв з мiльярдами доларiв в активах.

Початком розвитку комерцiйного використання авiацiйноi технiки вважають Другу свiтову вiйну, яка дала поштовх до розвитку транспортноi авiацii та створення всесвiтньоi мережi, що обслуговувалась гвинтовими лiтаками.

Наступним етапом розвитку авiацii було застосування реактивних лайнерiв, що пiдвищило швидкостi транспортування зi зменшенням витрат. Головним якiсним показником реактивноi авiацii вважають бiльший ресурс реактивних двигунiв порiвняно з поршневими.

Важливою для розвитку авiацii стала поява широкофюзеляжних лiтакiв, що на початку 70-х рокiв знову трансформували авiацiйний ринок.

Поряд з розвитком авiацiйноi технiки можна спостерiгати вдосконалення навiгацiйних служб, якi почали застосовувати аерокосмiчнi навiгацiйнi системи, що дало змогу в багато разiв збiльшити точнiсть наведення лiтакiв.

Сьогоднi iснують тенденцii щодо розвитку допомiжних операцiй, виконуваних авiацiйними компанiями з метою збiльшення рентабельностi авiалiнiй. Так, наприклад, типова авiакомпанiя здiйснюi операцii в аеропортах i агенцiях з продажу квиткiв, залучаiться як партнер до готельного бiзнесу, маi дочiрнi туристичнi компанii.

Зосередження зусиль усiх краiн на забезпеченнi безпеки польотiв та вiдшкодуваннi збиткiв потерпiлим було започатковано ще до Другоi свiтовоi вiйни прийняттям вiдповiдних конвенцiй у галузi авiацii.

Варшавська конвенцiя 1929 року регулювала (а в деяких випадках регулюi i сьогоднi) вiдповiдальнiсть авiацiйного перевiзника щодо смертi, калiцтва або затримок пасажирiв, а також щодо затримок i пошкодження вантажу та багажу.

Згiдно з конвенцiiю вид транспортування визначаiться "договором про транспортування": для пасажира - це квиток, для багажу - багажний чек, для вантажу - вантажна накладна. Конвенцiя також визначила, що:

o авiацiйний перевiзник вiдповiдальний за смерть або калiцтво пасажирiв, якщо пригода сталася на борту повiтряного судна або пiд час посадки чи висадки пасажирiв;

o авiацiйний перевiзник вiдповiдальний за збитки, ушкодження i руйнування багажу та вантажу, що трапились пiд час транспортування;

o оудь-яке положення в договорi про транспортування, яке суперечить статтям конвенцii, не матиме юридичноi сили. Отже, пiдкреслюiться, що положення конвенцii про обов'язки авiакомпанiй мають виключний характер.

Деякi питання конвенцiiю передано до нацiональноi юрисдикцii, тобто до юрисдикцii того суду, де слухатиметься справа (наприклад, хто може подати до суду в разi травмування або загибелi пасажира i якi права маi пасажир).

Вiдповiдальнiсть згiдно з Варшавською конвенцiiю була обмежена сумою 12 тисяч Конвенцiйних Золотих Франкiв (КЗФ).

Гаазька конференцiя 1955 року прийняла доповнення до Варшавськоi конвенцii- документ вiдомий ще пiд назвою протоколу Хейга - i, зокрема, була збiльшена сума вiдповiдальностi до 250 тисяч КЗФ.

Щодо перевезення багажу та вантажу вiдповiдальнiсть авiацiйного перевiзника була обмежена сумою в 250 КЗФ за кiлограм, якщо вiдправник не заявив вищоi вартостi багажу чи вантажу i при потребi не заплатив додатковоi суми. Вiдповiдальнiсть за власнiсть, що перебуваi у пасажира, обмежена сумою в 5 тисяч КЗФ.

Оскiльки сума вiдповiдальностi визначаiться в Конвенцiйних Золотих Франках, це зумовлюi певнi труднощi при перерахунку КЗФ у мiсцеву валюту. Для спрощення процедури розрахунку колишнiй Комiтет Цивiльноi Авiацii США визначив лiмiт вiдповiдальностi в 20 тисяч доларiв США за 250 тисяч КЗФ. Часто уряди певних держав установлюють суми вiдповiдальностi в мiсцевiй валютi. Водночас iснуi вiрогiднiсть того, що в деяких краiнах суди можуть перевести Конвенцiйний Золотий Франк у мiсцеву валюту, використавши для цього вартiсть золота.

У червнi 1995 року Мiжнародна Асоцiацiя Авiаперевезень (РЖАТА) скликала конференцiю з питань обов'язкiв авiакомпанiй, маючи на метi нову спiльну угоду, що змiнила б Монреальську угоду 1966 року. Наслiдком цiii конференцii на щорiчних зборах РЖАТА в Куала-Лумпур ЗО жовтня 1995 року було прийняття Спiльноi Угоди про обов'язки перед пасажирами.

Ця угода зобов'язуi всi сторони, що ii пiдписали, скасувати обмеження розмiрiв компенсацii на всi види травм, передбаченi Варшавською конвенцiiю (протоколом Хейга 1955 року). Це стосуiться й смертельних випадкiв та тiлесних ушкоджень.

Вiдповiдальнiсть щодо перевезення пошти i винятком iз системи Варшавськоi конвенцii i регулюiться як мiсцевими законами, так i Мiжнародною Поштовою Конвенцiiю.

Технологiя здiйснення страхування авiацiйних ризикiв в Украiнi

Розглянувши основи здiйснення авiацiйного страхування у свiтовiй практицi, а також зваживши на вимоги чинного украiнського страхового законодавства, можна застосувати такий механiзм страхування авiацiйних видiв.

Загальна частина'. Зауважимо, що всi ризики насамперед пов'язанi з експлуатацiiю повiтряних суден i мають спiльну природу. Адже завжди об'iкти страхування будуть пов'язанi з конкретним повiтряним судном i вiрогiднiсть настання страхових випадкiв лишатиметься прямо пропорцiйною аварiйностi для даного типу авiацiйного судна. Тому при здiйсненнi рiзних видiв авiацiйного страхування доцiльно брати до уваги такi загальнi положення.

1. Збитки, що можуть виникнути внаслiдок однiii авiацiйноi подii, розглядаються як один страховий ризик щодо одного повiтряного судна.

2. Авiацiйною пригодою вважаiться нещасний випадок або кiлька випадкiв, що призводять до тiлесних ушкоджень та/або пошкодження майна.

3. Умови договорiв страхування не передбачають покриття ризикiв:

вiд впливу радiацii та радiоактивного забруднення;

на випадок вiйни, викрадення та iнших небезпек.

Зауважимо, проте, що зазначенi ризики можуть бути застрахованi на додаткових умовах за додатковий страховий внесок.

Крiм загальних вимог, передбачених Законом Украiни "Про страхування", доцiльно, щоб полiс мав мiсце дii (географiчнi лiмiти) та дату видачi. Полiс може видаватися для кожного виду авiацiйного страхування або поiднувати комбiнацiю цих видiв.

4. Страховий захист припиняi свою дiю у випадках, передбачених законодавством, а також у разi, коли повiтряне судно:

використовуiться iз забороненою законодавством метою або з метою, що вiдрiзняiться вiд зазначеноi в договорi;

перебуваi поза географiчними межами, зазначеними у договорi, якщо це не пов'язано з форс-мажорними обставинами;

експлуатуiться особою, яка не визначена договором страхування, або керуiться на землi особою, котра не вповноважена чи не маi на це прав;

транспортуiться будь-яким видом транспорту, за винятком транспортування пiсля пошкодження в результатi страхового випадку;

для зльоту чи посадки використовуi злiтну смугу, котра не вiдповiдаi вимогам для даного типу повiтряних суден, якщо це не пов'язано з форс-мажорними обставинами;

здiйснюi полiт у несправному станi в разi, якщо вiн не дозволений керiвництвом з льотноi експлуатацii повiтряного судна. Коли такий полiт вiдбуваiться, вiн маi бути узгоджений у письмовiй формi зi страховиком (страховик при цьому маi право вимагати доплати додаткового страхового внеску);

число пасажирiв (маса вантажу), якi перевозяться повiтряним судном, такi, що перевищують максимальну пасажиромiсткiсть (максимальну вантажопiдйомнiсть), установлену виробником цього судна, а також якщо порушено порядок розмiщення вантажу або пасажирiв;

страхувальник не сплатив страховi внески в розмiрах i термiнах, обумовлених договором страхування.

У цьому роздiлi застосовано спецiальну авiацiйну термiнологiю, що дiяла на час пiдготовки пiдручника. Згодом вона може змiнюватися з розвитком законодавства та нормативних документiв у галузi авiацii.

Об'iкти та ризики при страхуваннi авiацiйних суден. Страхувальником з цього виду страхування може виступати юридична або фiзична особа - власник повiтряного судна або повiтряний перевiзник, що експлуатуi дане повiтряне судно на законних пiдставах.

Мiнiмальну страхову суму доцiльно встановлювати в розмiрi залишковоi балансовоi вартостi

Вместе с этим смотрят:

РЖнвестицiйна дiяльнiсть комерцiйного банку та ii вплив на його фiнансовий стан

РЖнвестицiйна полiтика банкiв в Украiнi

РЖнкорпорацiя та консолiдацiя як первиннi форми систематизацii банкiвського законодавства Украiни

РЖнструменти пiдтримки платоспроможностi та лiквiдностi комерцiйного банку (на прикладi АКБ "Приватбанк")

РЖпотечне кредитування як механiзм залучення фiнансових ресурсiв для пiдприiмницькоi дiяльностi